В наше время владение кредитной картой уже не вызывает удивления. Этот финансовый инструмент завоевал популярность у людей, которым нужны деньги, благодаря своей простоте получения и удобству использования. Однако большинство наших сограждан ассоциируют кредитные карты только с понятием «кредит», несмотря на их популярность и распространенность. Однако стоит отметить, что эта ассоциация не совсем точна, поскольку к кредитной карте можно привязать несколько банковских счетов.

Каковы могут быть варианты нумерации кредитной карты?

Во-первых, необходимо понять, что представляют собой кредитные карты банка. Это пластиковые карты, которые предоставляют доступ к заемным средствам от банка. Количество пользователей кредитных карт стремительно растет с каждым годом, и люди во всем мире считают, что это отличная альтернатива обычным потребительским кредитам. С помощью кредитной карты можно осуществлять безналичные платежи и получать наличные средства с ее счета (естественно, в пределах установленного лимита). Кредитная карта может иметь несколько счетов. Прежде всего, кредитный счет, на который банк устанавливает определенный денежный лимит и начисляет проценты за его использование. Кроме того, на основе кредитной карты к ее кредитному счету может быть присоединен депозитный счет. Это счет, на котором держатель карты может хранить свои сбережения. Проще говоря, это деньги, которые будут добавлены сверх установленного кредитного лимита. Большинство банков также начисляют проценты на эти средства, в общем, все как с обычным депозитом. Есть и дополнительные преимущества для пользователей кредитных карт — не нужно платить за открытие и обслуживание депозитной карты. Если говорить о бонусном счете кредитной карты, то его создание направлено на привлечение наибольшего числа пользователей банком. Суть этого счета заключается в том, что при оплате покупки кредитной картой у определенного продавца, пользователь получает несколько бонусов, которыми в дальнейшем может расплатиться за товар, когда количество бонусов достигнет определенного уровня. Однако такие денежные бонусы нельзя обналичить — они могут использоваться только для безналичных расчетов и только в определенных магазинах. Размер начисляемых бонусов не очень велик (около 2-5% от суммы покупки), но для регулярных покупателей в таких магазинах это хорошая мотивация возвращаться к ним снова и снова.

Проведение аудита финансового состояния с помощью банковской карты

Необходимо периодически проверять свой счет кредитной карты, независимо от выбранного типа карты. Специалисты рекомендуют использовать службу СМС-оповещений, чтобы быть в курсе всех операций по карте. Для этого необходимо предоставить эмитенту номер мобильного телефона. Обычно за эту услугу приходится платить, но некоторые банки начали предоставлять ее бесплатно. Кроме того, можно самостоятельно проверять счет с помощью дистанционного обслуживания или банкомата. Если вы решили проверить счет через банкомат или терминал, лучше выбирать аппараты своего банка, чтобы избежать дополнительных комиссий.

Что такое карточный счет в банке

Что такое карточный счет в банке

В банковской системе существует такой вид счетов, как карточный счет. Этот счет связан с банковской картой, которая выдается клиенту после открытия стандартного счета. Благодаря привязке карты к счету, клиент получает удобный инструмент для доступа к своим финансам. Теперь ему доступны круглосуточные операции по зачислению и снятию средств.

Окончив Международный Восточно-Европейский Университет, я получила высшее образование по специальности «Банковское дело». Также я успешно закончила Российский экономический институт имени Г.В. Плеханова, где специализировалась на финансах и кредите. В течение 10 лет я работала в различных крупных банках России, включая Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ и Связной (который впоследствии закрылся). В настоящее время я занимаю должность аналитика и эксперта в сервисе Бробанк, где мои основные области экспертизы — банковская деятельность и финансовая стабильность. Мои контактные данные: rusanova@brobank.ru. С удовольствием расскажу более подробно обо мне и моей работе, просто откройте мой профиль.

Давайте рассмотрим понятие карт-счета, процесс его создания и привязки к банковской карте. А также разберем, какие возможности предоставляет карта для осуществления операций со счетом и выясним ключевые детали и особенности этого процесса.

О карточном счете

Предположим, что вы имеете открытый счет в финансовом учреждении. Вам могут начислять на него различные выплаты, такие как пособия, пенсия или зарплата. Чтобы облегчить использование банковских реквизитов, вам предлагается получить пластиковую карту. Вы соглашаетесь с этим предложением и получаете карту, которая будет привязана к вашему счету, который теперь будет называться карт-счетом.

На самом деле это обычный банковский счет, к которому добавлена дебетовая карта. Если кто-то внес деньги на ваш счет, вы сразу можете использовать карту для снятия наличных. Если вы пополнили карту, это означает, что также пополнен ваш банковский счет.

При помощи карточного счета возможно проводить следующие действия:

У каждого пользователя открыт доступ в собственный кабинет, где есть возможность осуществлять переводы, оплачивать коммунальные услуги, мобильную связь, телевидение и множество других сервисов.

О номере карты

У номера карты и номера карточного счета есть отличия. На самой карте указан уникальный 16-значный номер, который связан с соответствующим карточным счетом.

Для осуществления перевода вы можете передать данное число кому-либо. Этот метод удобнее, чем использование банковского счета. Распоряжение по номеру карты исполняется немедленно, в то время как при указании расчетного счета перевод осуществляется в течение трех дней.

На самом деле, это почтовый адрес, по которому можно осуществить перевод. Этот же номер является ключом к счету карты. Все транзакции, производимые через данный номер, автоматически отображаются на связанном счете. Все операции тесно связаны именно с ним.

Как проходит списание с расчетного счета

Карта — это способ удобного доступа к средствам на счете клиента. При совершении покупок или операций снятия денег, средства автоматически списываются с карты. Хотя для клиента оплата может происходить мгновенно, на самом деле процесс выглядит иначе.

Допустим, вы совершили оплату покупки в магазине и мгновенно получили уведомление о списании суммы с вашей карты, то есть с банковского счета. Но на самом деле деньги пока еще не были фактически переведены, они всего лишь временно заблокированы. Операции по переводу между счетами не выполняются мгновенно, так как требуется согласование со стороны банков.

При входе в интернет-банк вы обнаружите, что все транзакции, осуществленные картой за последние несколько дней, находятся в ожидании. После завершения всех необходимых действий и проверок эти операции будут окончательно выполнены.

Где найти карточный счет

Наиболее распространенным способом выполнения операций является использование самой карты или ее номера. Например, можно передать кому-то номер пластиковой карты, и они смогут осуществить перевод. Однако в определенных ситуациях требуется именно банковский счет. Это может понадобиться при взаимодействии с юридическими лицами. Например, если вам необходимо предоставить реквизиты для страховой компании. Полные реквизиты требуются для оформления пенсий и пособий. В таком случае использование только номера пластиковой карты не подходит.

Для выполнения этого требуется предоставить не только номер банковского счета, но и полную информацию о банковском счете, чтобы получающая сторона могла осуществить перевод. Номер счета является индивидуальным идентификатором в определенной организации, однако также необходимо знать информацию о самой организации и ее банковские реквизиты.

Если деньги переводятся на карточный счет по указанным реквизитам, процесс зачисления может занять от 2 до 3 рабочих дней. После этого средства можно снять наличными с карты.

Где найти номер карты

Когда будет введена информация о телефоне, привязанном к банковской карте, придет сообщение с уникальным кодом безопасности. Для подтверждения платежа необходимо ввести этот код. Средства будут сразу заблокированы на карточном счете, однако они фактически будут списаны через 2-3 дня.

Виды карточных счетов

Это означает, что карточный счёт в банке представляет собой прямой идентификатор клиентского счета, на который привязано платежное средство.

Пожалуйста, обратите внимание, что когда срок действия карты истекает, это не подразумевает автоматического закрытия карточного счета. Все обязательства клиента перед банком сохраняются до момента, когда он самостоятельно закроет свой счет. Сама карта – это всего лишь пластиковый предмет, в котором указаны необходимые реквизиты.

Частые вопросы

Если банк в соответствии с условиями обслуживания дебетовой карты начисляет проценты на неиспользованную сумму, то при выполнении данных условий можно получить дополнительный доход.

Все деньги клиента, которые хранятся в банках, подлежат страхованию. Это относится не только к суммам на вкладах, но и к обычным расчетным счетам.

В России не существует таких финансовых учреждений. В соответствии с законодательством все национальные банки обязаны предоставлять судебным приставам необходимую информацию о банковских счетах в случае запроса.

Для осуществления перевода можно воспользоваться наиболее удобным и простым способом – указать номер карты. Также возможен вариант перевода по полным реквизитам расчетного счета.

Источники:

Что такое кредитная карта

Что такое кредитная карта

Кредитная карта — удобный инструмент для финансовых операций, который позволяет осуществлять покупки как в интернете, так и в обычных магазинах. Кроме того, карточки имеют выгодные условия для погашения долга, что делает их отличной альтернативой потребительскому кредиту. Мы предоставим информацию о требованиях для получения кредитной карты, о различиях между кредитными и дебетовыми картами, о том, как они работают, и о тонкостях их использования.

Что такое кредитная карта

Банки предлагают своим клиентам использовать банковскую кредитную карту как удобный способ расходовать деньги в пределах установленного лимита. Такие карты являются альтернативой потребительским кредитам и обычно используются людьми, которым временно не хватает средств на покупку. Отличительной особенностью банковской кредитной карты является то, что банк начисляет проценты только на сумму операций, совершенных с помощью карты, а не на всю сумму кредита. Кроме того, клиент не может превысить установленный лимит, указанный в договоре.

Принцип работы кредитной карты

Организация использования кредитной карты организована в следующей последовательности:

Отличия кредитной и дебетовой карты

Кредитные пластиковые карты обладают преимуществами, отсутствующими у дебетовых карточек. Основным отличием кредитной карты является предоставление определенного финансового лимита. После оформления карты клиент получает кредитный лимит, который может использовать по своему усмотрению. Владельцы дебетовых карт только вносят свои деньги на счет и не пользуются банковскими средствами. Также:

Что такое льготный период по кредитке

При использовании кредитных средств в течение льготного периода, банк не взимает проценты. Для того чтобы кредит оставался бесплатным, необходимо своевременно погасить задолженность. Во многих финансовых учреждениях льготный период без начисления процентов составляет от нескольких месяцев до года.

Привилегированный интервал времени может стартовать со следующих моментов:

Что такое минимальный ежемесячный платёж

Люди, у которых есть банковские кредитные карты, часто сталкиваются с необходимостью оплатить минимальный платеж. Банк требует, чтобы каждый месяц клиент вносил определенную сумму денег. Это правило помогает банку убедиться в том, что клиент способен выплачивать кредитные обязательства.

Люди, имеющие кредитные карты, регулярно выплачивают свои задолженности, совершая минимальные платежи. В эти платежи также включены проценты за пользование кредитным лимитом.

Что дополнительно важно знать о кредитной карте

Различные банки имеют возможность предоставлять своим клиентам различные бонусы в виде кэшбека по кредитным картам. Кэшбек — это сумма, которая возвращается владельцу карты при совершении покупок. Отличительной особенностью кредитных карт является то, что у них кэшбек значительно выше, чем у дебетовых карт. Некоторые кредитные карты могут предлагать не денежные бонусы, а различные единицы измерения, например, мили. Владелец карты может использовать накопленные мили для приобретения авиа или ж/д билетов, а также для оплаты проживания в отелях.

Многие финансовые учреждения дают возможность оформить кредитную карту в уюте своего дома. Для этого необходимо заполнить анкету на сайте выбранного банка и дождаться подтверждающего сообщения по СМС. Получить карту можно либо через курьера, который доставит её прямо домой, либо самостоятельно забрать её в ближайшем отделении банка после подписания соответствующего договора.

Часто задаваемы вопросы

Какие меры могут быть приняты в случае несоблюдения сроков?

Как получить возможность расширить границы кредитного лимита?

Только банк может повысить максимальную сумму доступного кредитного лимита. Он регулярно осуществляет анализ финансового положения заемщика и на основе этого анализа предлагает внесение изменений в условия кредита.

Вывод

Карта кредита представляет собой финансовое средство, которое приносит помощь при решении различных финансовых сложностей. Пользователь имеет возможность не откладывать покупку и совершать оплату в настоящий момент, а возвратить ссуду позже. Дополнительно:

Что такое кредитная карта и как она работает

Что такое кредитная карта и как она работает

Главный специалист по кредитным продуктам в банке «Зенит», Вадим Зайцев, поделился информацией о преимуществах и недостатках кредитных карт. Одно из основных преимуществ — это возможность пользоваться деньгами без процентов в течение определенного периода и получать прибыль. Но какие еще плюсы и минусы существуют?

Что такое кредитная карта

Карта кредита — это удобный инструмент для финансовых операций, который незаменим в случае неожиданных расходов. Например, он может быть использован для приобретения путевки и возвращения средств в комфортном режиме в течение нескольких месяцев. Почти все кредитные карты предлагают льготный период, в течение которого не требуется уплачивать проценты, если платежи вносятся своевременно.

Если требуется произвести большую одноразовую покупку и средства необходимы на длительный период, рекомендуется обратить внимание на потребительский кредит. В данной ситуации процентная ставка по кредиту и его обслуживание будут более приятными и выгодными для заемщика.

Существуют различные разновидности карточек для получения кредита.

Как работает кредитная карта

Кредитка — это пластиковая банковская карточка, которая даёт возможность использовать деньги взаймы. Когда вы расплачиваетесь кредитной картой, вы берете эти деньги в долг у банка. Сумма, которую можно потратить, ограничена установленным лимитом. Лимит восстанавливается каждый раз после погашения задолженности и может быть использован многократно.

Каждый клиент имеет свою индивидуальную сумму лимита на карте, устанавливаемую банком на основе его кредитной истории, ежемесячного дохода и типа кредитной карты.

У множества кредитных карт предусмотрен период без начисления процентов, в течение которого возможно полностью погасить задолженность по карте и не платить проценты банку.

Как оформить кредитную карту

Вам не составит труда оформить карту. Почти каждый финансовый учреждение предоставляет возможность заполнить онлайн-заявку, где в течение нескольких минут можно получить решение о выдаче карты.

Плюсы и минусы кредитной карты

Зачастую размер вознаграждения по кредитной карте в виде кешбэка превышает размер вознаграждения по дебетовой карте. Но стоит помнить, что кешбэк начисляется только при активном использовании карточки. Если же ее придерживать в запасе, то вознаграждение не будет выплачено.

При анализе способности клиентов погасить кредиты банки учитывают их финансовую состоятельность. Если заемщик использует продукты одного банка, то для него будет предложено самое выгодное условие. При этом будет учитываться и существующая задолженность в других банках, включая имеющиеся кредитные карты. Коэффициенты до 10% от общего лимита могут быть использованы в зависимости от выбранного подхода для расчета.

Необходимо избегать даже маленьких просрочек в выплате долгов, так как они негативно влияют на кредитную историю. Для этого можно регулярно проверять мобильное приложение, где можно увидеть детали всех платежей, и регулярно вносить небольшие суммы на карту. Однако активное использование кредитной карты без просрочек помогает улучшить кредитную историю.

Как выбрать кредитную карту

При подаче заявки на кредитную карту следует учитывать свою финансовую ситуацию. Оптимальным вариантом будет использование лимита, который составляет два-три ежемесячных дохода.

При решении о выборе карты необходимо учесть продолжительность периода, в течение которого действуют льготные условия как для покупок, так и для снятия наличных или переводов. Также следует быть внимательным к комиссиям, связанным с выпуском и обслуживанием карты.

Что лучше: кредитная карта или потребительский кредит

При использовании потребительского кредита, сумма денег должна быть возвращена сразу с первого месяца, в то время как кредитная карта предоставляет возможность дольше пользоваться средствами без оплаты процентов или их полного отсутствия при условии погашения займа в определенный срок с льготными условиями.

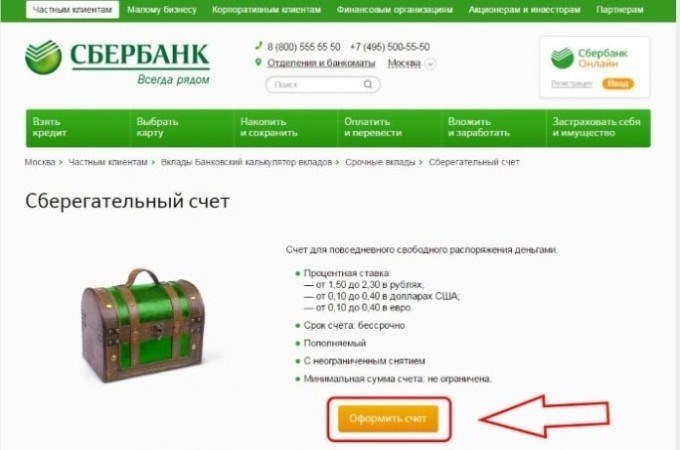

Также можно получить дополнительный доход с использованием кредитной карты. Владелец карты может совершать операции средствами банка, пока его зарплата находится на накопительном счете. В результате этого клиент получает ежемесячный кешбэк по кредитной карте и проценты по накопительному счету. Когда следующая зарплата будет начислена, долг по кредитной карте будет автоматически погашен без взимания комиссий, и карта снова будет доступна для использования.

На самом конце 2022 года компания РБК представила первую версию площадки под названием «РБК Банки». Этот сервис является уникальным, поскольку здесь можно найти разнообразные предложения от ведущих коммерческих банков по вопросам вкладов, кредитов, ипотеки, автокредитов, дебетовых и кредитных карт. Воспользовавшись данной платформой, пользователи смогут найти наиболее выгодные условия для себя и выбрать наиболее подходящее предложение.

Теперь, с использованием нового и бесплатного сервиса «Подбор кредитов», вы можете легко получить предложения от банков о кредитах всего за пять минут, а также оценить свои перспективы на получение займа.

Что такое карточный счет

Что такое карточный счет

Россияне теперь имеют возможность открывать банковские счета в любом выбранном ими банке. Все больше людей предпочитают хранить свои деньги на таких счетах, а не держать их под подушкой или в сейфе. Большой выбор банков позволяет получить доступ к своим средствам не только жителям центральных регионов страны, но и тем, кто проживает в отдаленных городах. Далее мы подробно рассмотрим, что такое карточный счет, его разновидности, особенности и характеристики, а также узнаем о кредитных картах и других типах счетов.

Для чего нужен карточный счет?

Карточный счет представляет собой счет, к которому привязана оформленная карточка. После посещения клиентом банка с целью внесения средств на счет открывается стандартный аккаунт, и только после некоторого времени на него привязывается пластиковая карта. Это платежное средство позволяет клиенту использовать деньги со счета без необходимости регулярного посещения банковской кассы для снятия наличных. С помощью карточки он может осуществить безналичную оплату покупки в интернете или магазине в любое удобное время, а также произвести денежный перевод физическому лицу.

Виды карточных счетов

Банковские карты подразделяются на два типа: дебетовые и кредитные. Для дебетовых карт владельцы имеют возможность снимать наличные деньги из банкоматов и платить за покупки в интернете, магазинах и других местах, а также совершать различные транзакции. Однако, доступные для траты средства ограничены суммой, которая была зачислена на специальный счет, связанный с картой. Именно на такие карты обычно поступают зарплаты, пособия, пенсии и другие выплаты.

Когда клиент оформляет карточку во втором случае, ему предоставляется лимит, который позволяет ему использовать средства, не учитывая уже имеющуюся сумму на счете. Размер этого ограничения фиксируется в договоре.

Существует несколько категорий пластиков, которые различаются по уровню премиальности.

Различия между малыми включают в себя расходы на обслуживание, уровень защиты и количество предоставляемых услуг.

Множество граждан России стремятся открыть банковские карты из-за простого процесса оформления и быстрой выдачи. Если вы только что приняли решение о начале этого пути, то обратите внимание на следующие ключевые аспекты:

В большинстве ситуаций люди могут использовать банковские карты не только в России, но и за рубежом. Однако, чтобы этого достичь, при оформлении визы им требуется предоставить документ из банка, подтверждающий наличие счета и суммы на нем.

Характеристики и особенности

У карточного счета имеется несколько основных характеристик, которые являются уникальными. Например, помимо основной карты, на счет можно привязать еще две или три карты. Возможность иметь дополнительные пластиковые карты может быть полезной для супруги и детей. Таким образом, зарплата мужа будет зачисляться на его счет, однако другие члены семьи также смогут свободно пользоваться этим счетом.

Функциональные аккаунты, предназначенные для использования корпоративными клиентами (юридическими лицами), имеют аналогичные особенности с аккаунтами для физических лиц. Каждый член сотрудников организации имеет возможность владеть своей пластиковой картой, однако существуют ограничения на расходы. Важно отметить, что компания может иметь только один аккаунт.

У каждой пластиковой продукции есть свой собственный период использования. Обычно он составляет от одного до трех лет. По истечении этого времени необходимо заменить карту. В результате изменится номер карты, но банковский счет останется неизменным.

Преимущества регистрации аккаунта:

Среди недостатков можно назвать строгие тарифы, умеренный уровень безопасности и ограничения в использовании.

Открываем карточный счет

Для оформления карт-счета в финансовом учреждении необходимо выполнить следующие действия:

Для оформления дебетовой карты достаточно предоставить минимальный набор документов. Однако, если вы планируете получить кредитную карту, то обязательно потребуется предоставить справку о заработке. Кроме того, анкета для оформления кредитной карты будет содержать более широкий спектр информации. В ней вам потребуется указать данные о вашей семье, образовании, месте работы, дополнительных источниках дохода и другие подобные сведения.

При отсутствии российского гражданства, необходимо предоставить дополнительный документ, подтверждающий ваше законное пребывание на территории РФ, при открытии банковского счета.

Если вносить на счет сумму не в рублях, а в иностранной валюте, то банковское учреждение запросит предоставить документы, подтверждающие происхождение средств.

Операции карточного счета

Возможностей добавить средства на карту существует несколько: можно посетить кассу банка, воспользоваться банкоматом или воспользоваться терминалом. Если же у вас нет карты под рукой, вы можете пополнить баланс в любом отделении, воспользоваться онлайн-банкингом или сделать электронный перевод с другой финансовой организации.

Выводы

Большое количество людей пользуется услугами банковских счетов. Один из видов счетов — это дебетовая зарплатная карта или другой вид социальной карты. Второй вид счета — это кредитная карта, которая предоставляет возможность получения ссуды (кредита). Какой вид счета выбрать зависит от потребностей и целей каждого. Перед тем, как подписывать необходимые документы, следует тщательно изучить условия обслуживания в конкретном банковском учреждении. Не всегда банковским сотрудникам выгодно предоставлять всю информацию, и некоторые даже не уделяют должного внимания прочтению договора.

Бывают случаи, когда средства на счете были давно потрачены, но комиссия продолжает начисляться. Чтобы не оказаться в неприятной ситуации, важно следить за сроком действия платежного продукта и закрыть счет сразу после того, как он становится ненужным.

FAQ

Как создать банковский счёт для карточных операций?

Чтобы это сделать, вам нужно обратиться в выбранное вами банковское учреждение и предоставить требуемый набор документов. Вам также необходимо определиться с видом счета и подать заявку. В течение нескольких дней пластиковая карта будет изготовлена и привязана к вашему существующему банковскому счету.

Сколько максимальное количество карт можно привязать к одному аккаунту?

Возможно подключить до трех дополнительных карт к одному аккаунту. В некоторых банках можно получить даже четыре дополнительные карты к основной.

Какие документы требуются для оформления банковского счета?

Для оформления банковского счета для физического лица требуется предоставить гражданский паспорт, в то время как юридическим лицам необходимо предоставить паспорта всех учредителей и заверенные копии свидетельства о государственной регистрации.

Кто имеет возможность оформить счет в банке для проведения карточных операций?

Любое совершеннолетнее лицо, будь то гражданин РФ или нерезидент, может открыть себе карточный счет.