Составлены наиболее значимые документы, касающиеся получения налогового вычета при приобретении автомобиля. Включены нормативно-правовые акты, образцы форм, полезные статьи, консультации экспертов и другая практическая информация.

- НДФЛ:

- 1 НДФЛ — это налог на доходы физических лиц, который уплачивается гражданами России в соответствии с законодательством.

- 1-НДФЛ

- 18210102010011000110

- 18210102010012100110

- 18210102010013000110

- Представить все

Система прецедентов — это значимая составляющая юридической доктрины, которая определяет наборы прецедентов и позволяет иметь общее представление о решениях взятых ранее судебных прецедентов. Это позволяет судьям применять законы и руководствоваться предыдущими решениями при определении результатов текущих дел. Система прецедентов обеспечивает непрерывность правовой практики, единообразие судебных актов и следование известным правилам, что в конечном итоге способствует справедливости в юридической системе.

Судебные решения за 2022 год, связанные с налоговыми вопросами, вызвали интерес у Юридической компании «TAXOLOGY». Одно из решений касалось применения системы ЕНВД предпринимателем при передаче в аренду транспортных средств. Налоговый орган доначислил налоги, ссылаясь на неправомерное использование ЕНВД. В свою очередь, предприниматель оспаривал размер доначисленного НДС, указывая на право принять к вычету НДС, уплаченный при приобретении транспортных средств. Суд пришел к выводу, что транспортные средства были приобретены для использования в деятельности, облагаемой ЕНВД, и поэтому НДС, уплаченный при их приобретении, не может быть принят к вычету. Следует отметить, что налоговая проверка проводилась за период с 2015 по 2016 год, и налоговому органу не удалось установить обстоятельства использования спорных транспортных средств в 2014 году. Также суд признал неправомерным отказ налогового органа в применении налоговых вычетов по НДС по счетам-фактурам 2015 года, так как в этот период была произведена переквалификация хозяйственных операций.

Сообщение содержит информацию о судебных решениях, связанных с применением налоговых вычетов по НДС при приобретении легкового автомобиля, согласно статье 172 главы 21 Налогового кодекса РФ. В соответствии с мнением ИФНС, налогоплательщик не может принять к вычету НДС, так как его целью является только снижение налоговых обязательств, а не легальное осуществление операций. Это выдаетолверсия.

Как получить возврат 13% при покупке нового автомобиля: советы и требования для пенсионеров

Как получить возврат 13% при покупке нового автомобиля: советы и требования для пенсионеров

Каким образом пенсионерам можно получить возврат 13% при покупке нового автомобиля и какие условия и требования существуют в этом отношении? Какие советы и рекомендации есть по успешному получению 13% возврата при приобретении нового автомобиля для пенсионеров?

Ответы юристов (1)

В соответствии с действующим законодательством Российской Федерации, в случае приобретения нового автомобиля гражданином РФ, есть возможность получить налоговый вычет в размере 13% от стоимости автомобиля. Однако, это возможно только при выполнении определенных условий, таких как правильная регистрация автомобиля на физическое лицо. Возраст продавца автомобиля не является препятствием для получения налогового вычета, поэтому даже пенсионер может иметь право на такую льготу, при условии соблюдения вышеуказанных правил. Важно отметить, что правила и условия налоговых вычетов могут быть изменены, поэтому рекомендуется проверить актуальную информацию в налоговых органах России.

Для решения данной проблемы необходимо обладать наличием следующих документов:

Возможность получить компенсацию части расходов на автомобиль путем налогового вычета, составляющего 13% от стоимости транспортного средства, зависит от различных факторов и условий, которые определены в соответствии с налоговым законодательством Российской Федерации. Чтобы получить более точную и полную информацию, рекомендуется обратиться к специалисту-юристу, специализирующемуся в области налогового права.

Взимание налога с доходов физических лиц является предметом регулирования статьей 220 Налогового кодекса РФ. Однако, существуют также статья 218 Налогового кодекса РФ, которая устанавливает льготы, касающиеся уплаты налога на доходы физических лиц. Кроме того, при продаже автомобиля могут применяться нормы и правила Гражданского кодекса РФ, регулирующие обязательства, связанные с этим процессом.

Главный город Российской Федерации, расположенный в Московской области, называется Москва.

Сейчас же задавайте свой вопрос, и он будет рассмотрен множеством экспертов из разных уголков России. Гарантируется получение первого ответа уже через 15 минут! Юридические консультации доступны как бесплатно, так и за плату.

Услуги юристов

По новой поправке в договорах о кредитовании, введенной государством 7 апреля, любой гражданин теперь может воспользоваться кредитными каникулами, если у него возникли финансовые трудности из-за коронавируса. В таком случае, он имеет право отсрочить платежи по кредиту и не беспокоиться о том, что средства не будут внесены вовремя. Время каникул – это период, когда люди в России могут не платить по кредитам, находясь на самоизоляции и не имея возможности заработать деньги.

Этот сервис необходим в следующих ситуациях:

Налоговый вычет за автомобиль

Налоговый вычет за автомобиль

В соответствии со статьей 220 Налогового кодекса Российской Федерации, определенные группы населения имеют право на возмещение части денежных средств после проведения сделок купли-продажи и больших финансовых затрат, которые повлияли на их финансовую ситуацию. Это означает, что граждане могут получить налоговый вычет в размере 13% от уплаченного ими подоходного налога, который включен в общую стоимость приобретенного имущества.

У каждого гражданина РФ есть обязательство оплачивать налог на доходы физических лиц (НДФЛ) при покупке дорогих товаров. В нашей стране существуют налоговые льготы для таких налогоплательщиков, среди которых наиболее значимым является налоговый вычет – возможность вернуть часть уплаченных налогов по определенным категориям расходов: медицинское лечение, образование, приобретение недвижимости и движимого имущества.

Приобретение автомобиля считается значительной инвестицией и, в принципе, должно быть возможностью получить налоговый вычет. Так ли это? Можно ли воспользоваться возможностью вернуть 13% стоимости автомобиля в качестве налогового вычета после покупки транспортного средства?

Что такое налоговый вычет?

Государство предоставляет возможность получить налоговый вычет, который рассчитывается простой формулой: вычитается 13% от суммы налога от общей стоимости покупки. Если вы являетесь регулярным плательщиком НДФЛ, то вам будет возвращен налоговый вычет. Важным условием является то, что сумма вычета не может превышать общую сумму НДФЛ, уплаченную вами за предыдущий отчетный год.

Вы имеете право на получение налогового вычета.

Удивительно, что покупка и продажа автомобиля не рассматриваются в статье 220 Налогового кодекса Российской Федерации. Даже несмотря на то, что автомобиль является движимым имуществом, его отсутствие в списке имущественных вычетов не объясняется.

Таким образом, невозможно получить налоговый вычет в размере 13% НДФЛ при покупке или продаже любого типа транспортного средства — будь то новое, подержанное, дешевое или дорогое.

На настоящий момент рассматривается возможность внесения изменений в перечень налоговых вычетов, связанных с приобретением и продажей автомобилей, Государственной Думой Российской Федерации. Предполагается, что владельцы автомобилей, произведенных в России и стоимостью до 1 миллиона рублей, смогут воспользоваться налоговым вычетом в размере до 10% от стоимости машины при приобретении для личного или семейного пользования. Максимальная сумма вычета составит 100 тысяч рублей. Предоставление такой льготы будет возможно только один раз в пять лет. Стоит отметить, что данный законопроект находится в стадии разработки, и точная дата его принятия в законодательство пока неизвестна.

Как получить налоговый вычет на автомобиль?

Тем не менее, есть несколько способов получить вычет на автомобиль, используя «косвенные» методы. Конкретнее говоря:

Необходимо учесть, что каждому автомобилю разрешено применить только один из перечисленных вычетов, причем максимальная сумма вычета не может превышать 250 000 рублей.

По данным статьи 220 Налогового кодекса Российской Федерации, транспортное средство не включается в список имущества, для которого предусмотрены налоговые вычеты. При приобретении автомобиля необходимо уплатить налог в размере 13%, но существуют способы уменьшить сумму этого налога или даже освободиться от его уплаты в соответствии с законом.

Так как в России нет возможности получить налоговые вычеты по автомобильным сделкам, то также нет возможности получить налоговые вычеты по кредитным транспортным средствам. Освободиться от уплаты налогов можно только в тех случаях, когда вы владеете автомобилем более трех лет, получили его в подарок или по наследству (в случае неприбыльных сделок).

При покупке автомобиля покупателю необходимо уплатить налог, однако он освобожден от этого обязательства и не получает финансовой выгоды от сделки. Вместо этого, покупатель оплачивает только пошлину за регистрацию автомобиля в ГИБДД. Согласно действующим правилам, продавец, получающий прибыль, обязан уплатить 13% налога от стоимости автомобиля. Это касается в основном сделок с подержанными автомобилями. В случае, если автомобиль является новым и был приобретен в салоне, покупатель уплачивает различные косвенные налоги, такие как налог на ввоз автомобиля в страну, НДС и утилизационный сбор. Эти налоги включены в общую стоимость автомобиля.

Вовсе не предусмотрены налоговые вычеты при покупке или продаже автомобиля. Тем не менее, вы, будучи льготником, имеете возможность воспользоваться налоговыми льготами в других сделках, которые предусматривают вычеты, а также использовать выгодные способы уменьшения суммы налога.

Нельзя вернуть часть денег, потраченных на покупку-продажу автомобиля, в виде налогового вычета в Российской Федерации. Несмотря на то, что автомобиль является дорогостоящим имуществом, его нет в списке имущества, за которое предусмотрены налоговые льготы. Возможно, в будущем статья 220 Налогового кодекса РФ будет пересмотрена и дополнена, но на данный момент нет налогового вычета по затратам на сделки с автомобилями.

Вместе с тем, имеется несколько законных путей, позволяющих существенно уменьшить сумму налога, которую приходится уплачивать (стандартный вычет, вычет на расходы, с помощью другого вычета). Более того, есть возможность полностью избежать уплаты налога (льготные категории граждан, владение автомобилем свыше 3 лет).

Исследование, проведенное Киселевым Я.Л., позволило получить уникальные результаты, которые представляют интерес для научного сообщества.

Можно ли после покупки автомобиля получить налоговый вычет

Можно ли после покупки автомобиля получить налоговый вычет

Русским гражданам, регулярно перечисляющим 13% налога в государственную казну, законодательно предоставлено право на налоговый вычет. Они имеют возможность вернуть часть средств, которые были потрачены на лечение, обучение и приобретение имущества. Однако, подпадает ли автомобиль под данное право? Как можно вернуть 13% от покупки автомобиля? Полные ответы на эти и другие вопросы можно найти на портале «АвтоВзгляд».

На самом деле, налоговый вычет — это способ сэкономить деньги при оплате налогов. Для тех, кто не в курсе, объясню на примере лечения зубов. Как известно, это достаточно дорого. Допустим, вы потратили 100 000 рублей на лечение в частной клинике. Но не все потраченные суммы нужно платить полностью, есть возможность вернуть часть из них. Какие условия нужно соблюдать, чтобы получить налоговый вычет и какую сумму можно вернуть?

Если вы являетесь налоговым резидентом России и платите 13% налог с дохода, то у вас есть возможность подать на вычет. Чтобы определить максимальную сумму возмещения, вычисляем 13% от потраченных денег — то есть, умножаем 100 000 рублей на 0,13. В итоге, на ваш счет может быть возвращено 13 000 рублей.

Однако все не так просто. Важно также учесть сумму, которую вы внесли в государственную казну за прошлый год.

Как проверить реальный пробег автомобиля

Даже не обращая внимание на пробег, можно определить возраст автомобиля.

Допустим, в предыдущем году вы заработали 480 000 рублей и по уплате налогов из них было вычтено 62 400 рублей. Таким образом, сумма в 62 400 рублей является максимальным возможным вычетом, поскольку нельзя получить больше, чем было уплачено изначально. Сумма, которую нужно выплатить после лечения зубов (13 000 рублей, как мы уже выяснили), меньше установленного лимита, поэтому вы имеете право на полный возврат этой суммы.

Если вам интересно, то на веб-портале налоговой вы найдете требования, специфические для каждой отдельной категории.

Вычисления могут быть разделены на стандартные, социальные и имущественные. К стандартным относятся выплаты, предусмотренные для льготников и детей, а к социальным — расходы на образование, медицинские услуги, благотворительность, негосударственное пенсионное и добровольное страхование жизни. Что касается имущественных расчетов, здесь включаются покупка жилья, земельных участков, ипотека, а также продажа доли в уставном капитале организации, например.

Почему нельзя покупать подержанные машины у официальных дилеров

Какую информацию утаивают сотрудники сервиса Trade In от своих клиентов?

Действительно, автомобиль также представляет собой собственность, верно?

Согласно Ивану Екимсееву, юристу из Бюро адвокатов «Де-юре», покупка автомобиля является расходами на приобретение имущества, но в соответствии со статьей 220 НК РФ, узкий круг имущества может быть учтен при налоговом вычете, и покупка автомобиля не входит в этот список.

На данный момент нельзя получить налоговый вычет за покупку автомобиля, будь он новым или подержанным, доступным или роскошным, отечественным или импортным. Однако, есть вероятность, что в ближайшем будущем это изменится. В феврале этого года депутаты Государственной Думы представили на рассмотрение проект изменений в статью 220 Налогового кодекса, которая нас интересует.

Пользователи проекта № 909826−7 предложили компенсировать часть денег, потраченных на покупку отечественного легкового автомобиля «для личных и семейных нужд», если его стоимость не превышает 1 миллион рублей. Такое предложение подразумевает возможность вернуть не более 100 000 рублей гражданам в виде налогового вычета, что является менее стандартным вариантом, а именно 10% вместо 13%. В любом случае, это положительная новость.

С каким пробегом лучше всего покупать машину

У каждого периода эксплуатации автомобиля есть свой характерный пробег.

После прохождения предварительного рассмотрения в Совете Госдумы, законопроект был отправлен в Комитет по бюджету и налогам. Что интересно, Правительство не поддержало его концепцию, а также Правовое управление Аппарата Госдумы высказало свои замечания.

В ближайшие месяцы планируется определить дату проведения первого чтения данной инициативы. Это предложение было внесено непосредственно перед началом пандемии COVID-19, и поэтому эта инициатива оказалась на заднем плане вместе с другими важными проектами, которые непосредственно затрагивают автомобилистов. Например, отмена штрафов за превышение средней скорости.

Надеюсь, что законопроект получит все необходимые одобрения и мы сможем получить налоговый вычет при покупке автомобилей, хотя бы в урезанном варианте. Однако эксперты считают, что это маловероятно.

Согласно определению юристов из Бюро адвокатов «Де-юре», вероятность принятия данного законопроекта мы оцениваем как крайне малую.

Первый видеообзор электрического грузовика MOSKVA: на что способен российский большегруз

На сколько великолепен уникальный грузовик крупного тоннажа!

Запишитесь на платформу «Автомобильные новости»

Налоговый вычет за покупку автомобиля

Налоговый вычет за покупку автомобиля

Многие люди задают вопрос: возможно ли получить вычет по налогам за приобретение автомобиля в 2026 году? Существует ли такая возможность возврата налога на автомобиль? Какая сумма может быть возвращена и как оформить эту процедуру? Давайте разберемся в этом вопросе.

Возврат налога на машину — есть ли такой вычет

К сожалению, невозможно получить возврат налога на доходы физических лиц (НДФЛ) при покупке автомобиля, так как законодательством Российской Федерации не предусмотрены такие налоговые льготы.

Возможность получения возмещения НДФЛ возможна только при приобретении жилой недвижимости. В случае, если была приобретена квартира, доля в ней, комната, жилой дом или земельный участок, вы имеете возможность оформить возврат налога и вернуть 13% с помощью имущественной льготы, согласно пункту 3 пункта 1 статьи 220 Налогового кодекса Российской Федерации. Однако, это правило не применяется к приобретению транспортных средств.

250 тысяч или сумма, потраченная на покупку

На покупку потребуется сумма в размере 2 миллионов.

3 миллиона рублей под процентную ставку по ипотечному кредиту.

Некоторые законодатели неоднократно предлагали изменить Налоговый кодекс РФ и учесть при платеже налога на имущество приобретение автомобиля. Однако данная инициатива пока не получила одобрения.

Предложенный законопроект предусматривает возмещение НДФЛ за покупку отечественного автомобиля. Ограничение на сумму приобретения составляет 1 миллион рублей, в то время как максимальная сумма возврата предлагается в размере 100 тысяч рублей.

Если законопроект о возмещении НДФЛ при покупке автомобиля будет принят, то условия для получения этого вычета для налогоплательщика сохранятся без изменений.

Одним из способов получения дохода является официальная оплата труда, однако также возможны и другие источники – например, сдача в аренду квартиры, продажа имущества и прочие возможности.

У нас имеется обширный перечень привилегий, позволяющих вернуть до 13% от затрат, несмотря на отсутствие налогового вычета при покупке автомобиля. Обратившись к нашим специалистам, мы сможем определить ваше право на налоговый вычет, рассчитать максимальную сумму и в течение двух дней составить декларацию.

Воспользуйтесь доступной функцией конструктора, чтобы заполнить декларацию 3-НДФЛ для получения налогового вычета.

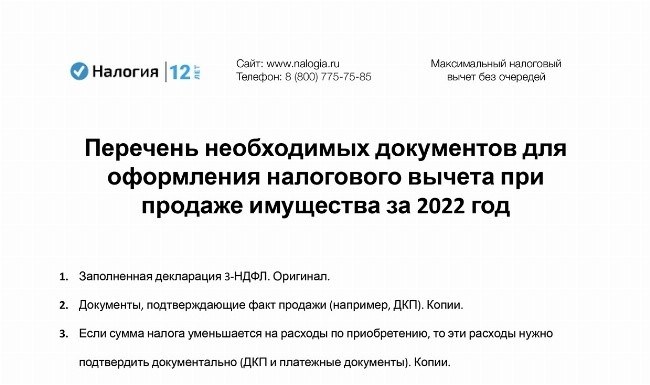

Специалист из нашей команды произведет проверку предоставленных вами документов, автоматически заполнит налоговую декларацию 3-НДФЛ для получения налогового вычета и самостоятельно передаст ее в Инспекцию Федеральной налоговой службы.

Специалист из нашей команды проведет проверку ваших документов, определит наибольшую сумму налогового вычета и соберет для вас информацию, необходимую для заполнения декларации 3-НДФЛ.

А какой есть налоговый вычет за машину?

Нет возможности получить льготы при покупке автомобиля, но есть возможность получить их при продаже. Когда вы продаете свой автомобиль, вы получаете доход и обязаны уплатить 13% налога, который можно снизить через налоговый вычет.

Чтобы получить налоговую льготу при продаже автомобиля, необходимо вычесть стоимость автомобиля из налогооблагаемого дохода и уплатить НДФЛ только с оставшейся суммы. Это позволяет законно сэкономить на уплате налогов и воспользоваться выгодой, предоставляемой налоговыми льготами при продаже автомобиля.

Сколько денег можно отнять от общей стоимости автомобиля?

Вы можете сократить свою выручку от продажи автомобиля на сумму в размере либо 250 000 рублей, либо на стоимость, которую вы заплатили за его покупку.

С начала 2021 года действуют обновленные нормы, согласно которым при продаже автомобиля за сумму менее 250 000 рублей, не требуется подача декларации 3-НДФЛ, независимо от срока владения данным авто.

Алексеев реализовал автомобиль за сумму в 600 тыс. рублей. Спользуясь преимуществом льготы, он снижает эту сумму на 250 тыс. рублей и платит 13% на оставшуюся сумму — 350 тыс. рублей. Сумма налога на доходы физических лиц составляет 45 500 рублей.

При продаже машины можно учесть расходы, понесенные при ее покупке в прошлом, и вычесть их из полученного дохода. Это будет возможно, если у вас имеются документы подтверждающие сделку. Налог будет уплачиваться только с оставшейся суммы.

Машина была приобретена Алексеевым за полмиллиона рублей, а затем он успешно продал ее по цене в шестьсот тысяч рублей. Однако благодаря льготному налоговому вычету на расходы по приобретению, его доход был сокращен, и он заплатил налог на доход в размере 13% только с остатка в размере ста тысяч рублей. Таким образом, сумма НДФЛ составила тринадцать тысяч рублей.

Если стоимость вашего автомобиля превышает 250 тыс. рублей, то даже если у вас нет дохода, вы все равно должны заполнить нулевую декларацию и представить ее в ИФНС. В этом случае налог не взимается, но требование по предоставлению отчетности не отменяется.

Фокин вложил полмиллиона в новый автомобиль, однако впоследствии продал его за 400 тысяч. Это означает, что его доходы оказались меньше затрат, и он не обязан платить налог. Тем не менее, в соответствии с правилами, Фокин все равно должен подать декларацию.

Вы имеете возможность передать документы в налоговую инспекцию по нескольким каналам: через ваш персональный кабинет на сайте ФНС, путём отправки заказного письма почтой или принеся их лично. Ещё одним вариантом является использование онлайн-сервиса «Налогия».

Частые вопросы

Никакие налоговые привилегии не применяются при приобретении автомобиля, независимо от способа оплаты — собственными средствами или по займу.

Нет необходимости декларировать такую сделку, поскольку минимальный период владения автомобилем еще не истек. Согласно новым правилам, если имущество было продано в пределах налогового вычета, то декларация 3-НДФЛ не требуется и налог не взимается.

Для того чтобы избежать уплаты налога при продаже автомобиля, требуется обладать им в течение трех лет. Также возможным вариантом является реализация имущества, стоимостью не превышающей 250 тысяч рублей.

Когда я покупал эту машину год назад, в договоре купли-продажи была указана завышенная стоимость автомобиля. Сейчас я решил ее продать. Но мне нужно уменьшить налог с продажи, придется ли взять цену из договора купли-продажи?

Именно по этой причине не рекомендуется недооценивать фактическую стоимость автомобиля в контракте на покупку-продажу. Вместо того чтобы уменьшать налогооблагаемую базу по сумме, которую вы потратили на приобретение автомобиля, вам придется платить налог исходя из суммы, указанной в документе, что, в свою очередь, приведет к увеличению налоговой суммы.

Заключение эксперта

В следующем году, то есть в 2026 году, нельзя будет воспользоваться налоговым вычетом при приобретении автомобиля. Не важно, будете ли вы покупать его в кредит или наличными. Однако, остается надежда, что законодатели предложат новые инициативы, и в будущем налоговый вычет за автомобиль станет таким же распространенным преимуществом, как и имущественный вычет при покупке жилья.

Мы опубликуем лишь тщательно проверенные данные.