С 2018 года количество банкротств в России превысило 1500 случаев. Наша компания, известная как «Экспресс Банкрот», специализируется на комплексных решениях по списанию долгов и сохранению имущества вплоть до момента банкротства. Мы гордимся нашими успехами и рекомендуем проверить нашу репутацию в Едином Федеральном Реестре Банкротов.

Сначала наступила эпидемия, а затем западные страны начали вводить один за другим пакеты санкций против России. Многим людям пришлось столкнуться с трудной ситуацией, когда стало невозможным погасить кредиты, а долг только увеличивается и растет. Причины у всех разные – кто-то не в состоянии оплатить все долги, а кто-то просто не имеет денег на погашение кредитов.

Часто человек, оказавшись в такой ситуации, когда возникают сложности с оплатой задолженности, делает несколько ошибок.

Распространенные ошибки граждан в ситуациях, когда нет средств заплатить по долгам банкам

Человек, испытывая тревогу, начинает бояться телефонных звонков от представителей банка, коллекторов, судебных органов и приставов. В состоянии паники многие граждане решаются на оформление новых кредитов, обращение к родственникам за заемными средствами и получение микрозаймов в МФО, даже не понимая, каким образом они смогут возвратить деньги. Некоторые вынуждены продавать свое имущество, а в самых тяжелых случаях даже заложить единственное жилплощадь. Долги нарастают, словно снежный ком, приобретая все большие размеры.

Как избежать таких недочетов, чтобы не довести положение до критической точки, если вы не в состоянии погасить свои задолженности? Какие меры примет финансовая организация, если вы прекратите выплаты по кредиту?

Не нужно испытывать страх перед банками и звонками от них, не пугайтесь, если вы временно не можете выплачивать кредиты. В нашей стране, России, людей не заключают в тюрьму из-за долгов.

Если вы не хулиган, вас ничего не коснется, а если вы хотя бы однажды совершили оплату, то вы уже не хулиган. Не волнуйтесь, не впадайте в панику. Советую приступить к изучению того, что вас ожидает, если вы прекратите выплачивать свои обязательства.

Какие шаги предпримет банк, если вы перестанете вносить платежи по кредиту или кредитам, если их у вас несколько?

В банковском учреждении имеется специальный отдел, занимающийся взысканием просроченной задолженности. Поэтому информация о задолженности будет передана внутреннему отделу банка. Сотрудники банка свяжутся с вами с целью исправить данную ситуацию и разработать график погашения задолженности. Они могут попытаться уговорить вас взять новые кредиты или обратиться к родственникам, чтобы вы погасили просрочку и не повредили свою кредитную историю, избегнули судебного разбирательства и прочего. Однако вам необходимо рационально оценить свои возможности взять на себя новые обязательства, а главное – способность выплатить по ним в будущем. Не обращайте внимание на психологическое давление и возможные угрозы со стороны звонящих. Это их работа, они получают за это оплату и их задача вернуть вас в график платежей любыми доступными способами.

Банковские СМС-сообщения не обладают никакой правовой силой, они представляют собой массовую автоматическую рассылку, при помощи которой банк информирует должников о существующей задолженности. Кроме того, в таких сообщениях может содержаться уведомление о возможном судебном разбирательстве со стороны банка. Поэтому без опасений удаляйте подобные сообщения от банков.

На указанный вами при оформлении кредита адрес будут приходить письма от банка, содержащие претензии и требования вернуть долг. Вам могут приходить и исполнители, которые будут взыскивать долг, а сумма задолженности будет только возрастать. Банк может подать в суд и так далее. Эти письма часто могут быть без подписи уполномоченного лица и печати банка. Однако, вам не стоит обращать на них внимание.

Таким образом, вы проявляете полное игнорирование СМС-сообщений, звонков и писем. Банку остается только один вариант разрешения этой ситуации — принудительное взыскание задолженности в соответствии с законом. Это может осуществляться через суд или с помощью исполнительной надписи нотариуса, если такая возможность предусмотрена в кредитном договоре.

Чрез суд, финансовая организация вправе получить компенсацию в следующих формах: сумма основного долга, проценты, штрафы за нарушение сроков оплаты и пеня.

После проведения судебного заседания следует этап включения судебных приставов в дело: банк предоставляет заявление и исполнительный документ в службу судебных приставов. После этого пристав начинает исполнительное производство и приступает к взысканию вашего долга. В том случае, если у вас есть официальный доход, пристав имеет право удерживать не более половины от него в качестве погашения задолженности. Кроме того, пристав выносит постановление о запрете на выезд за границу. Практически всегда кредитор просит о таком запрещении в своем заявлении. Пристав также обращается в государственные органы, чтобы узнать о ваших доходах и наличии имущества, на которое можно обратить взыскание. В случае, если у вас ничего нет, пристав в конечном итоге завершает исполнительное производство, поскольку невозможно произвести какой-либо взыскание с вас (согласно пункту 4, статье 6 ФЗ-229 «Об исполнительном производстве»).

Если имеется официальный источник дохода, пристав имеет законное право удерживать не более половины этого дохода. В некоторых случаях необходимо написать заявление, чтобы обеспечить сохранение прожиточного минимума на банковском счете. Также существуют определенные шаги, которые можно предпринять, чтобы избежать полного обесценивания счета.

Если ваш дом не находится в залоге, то он не может быть предметом взыскания и останется неприкосновенным.

В дальнейшем. Есть различные предметы: телевизор, холодильник, пылесос, компьютер, телефон и другие. Если пристав приедет, он может описать имущество в месте вашей регистрации. Это крайнее средство, которое используется, когда пристав не может найти данные о ваших доходах и имуществе. Не стоит беспокоиться. На самом деле, это не безвыходная ситуация.

Однако, нет необходимости доводить ситуацию до таких крайностей, ведь можно предотвратить все это. Есть возможность избежать необходимости общаться с банками, судебными органами, приставами и составления инвентаризации имущества, просто признав себя банкротом в соответствии с законодательством и избавиться от всех задолженностей.

Пошаговый план как законно не платить кредит

Необходимо тщательно рассмотреть все варианты и попытаться достичь соглашения с банком, возможно провести реструктуризацию задолженности, рефинансирование кредита или даже воспользоваться кредитными каникулами. Однако следует знать, что кредитные каникулы дадут временное облегчение. Если вы договорились о реструктуризации или рефинансировании, обязательно взвесьте свою способность выплачивать платежи. Будьте внимательны к предложениям банка, поскольку во всех этих случаях процентная ставка может увеличиться, что приведет к увеличению итогового платежа. Тщательно изучите предложение банка и еще раз взвесьте все плюсы и минусы. Не спешите подписывать документы, лучше обратиться за консультацией к кредитному юристу.

Опыт говорит о том, что в большинстве ситуаций заемщики прибегают к использованию кредитных отсрочек, проходят процедуру реструктуризации или рефинансирования, однако, несмотря на это, они все равно не способны выполнять свои обязательства по кредитам.

Если банк не согласен на предоставление кредитных отсрочек, реструктуризации или рефинансирования, или если вы понимаете, что даже в таком случае не сможете выплачивать кредитные платежи, то вы можете прекратить платить за кредит полностью. Это совершенно нормально с точки зрения закона. Что касается закона, я уже рассказывал об этом ранее в этом видео: возможность судебного разбирательства, вынесение судебного решения, действия судебных приставов. Не обращайте внимание на СМС, звонки и письма, можете не отвечать на звонки, включить номер звонящего в черный список или изменить свой мобильный номер.

Обратите внимание: если вы планируете погасить свои долги, то вовремя погашайте все кредиты, а если вы не можете выплатить долги, то не выплачивайте ни одному из кредиторов.

Всего есть три варианта развития событий

Первое. Если у вас есть возможность оплачивать, регулярно погашайте свои долги. Или постарайтесь достичь соглашения с кредитором, если возникли временные трудности.

Второй вариант — бездействие. Если вы ничего не предпринимаете и прекращаете выплачивать кредиты, то я уже объяснил в предыдущем видео, какие действия совершит банк.

Существует возможность легального погашения всех задолженностей по кредитам и займам путем применения процедуры банкротства физического лица. В некоторых ситуациях сегодняшний закон даже требует гражданина обратиться с заявлением о банкротстве, если общая сумма задолженности превышает 500 тысяч рублей и выделяется на это 30 рабочих дней.

Откладывать подачу заявления на банкротство не требуется: сделать это можно уже завтра или даже сегодня, не ожидая трех месяцев просрочки платежей.

Как выплатить просроченный кредит

Как выплатить просроченный кредит

Если телефон из кредитной организации не звонит о задолженности, это не подразумевает, что они забыли о ней.

Эксперт в области финансирования

В течение 4-х лет не было произведено никаких платежей по кредиту.

Мои знания и опыт, полученные в течение работы в банковской сфере в течение 4,5 лет, позволили мне приобрести навыки проведения переговоров с должниками и разработки индивидуальных условий для погашения задолженностей. С момента, когда я начала публиковать свои статьи в популярном журнале, меня начали обращаться читатели с просьбами о помощи в кредитных вопросах.

В начале 2020 года Мария, проживающая в Краснодаре, обратилась ко мне. В 2016 году она оформила кредит на сумму 10 980 ₽, но не совершила ни одного платежа. Из-за этого ее кредитная история пострадала, и банки отказывались выдавать ей новые займы. Мария приняла решение погасить задолженность, но она не знала точную сумму задолженности к началу 2020 года, а также не была уверена, был ли долг передан коллекторам и как его вообще решить.

Мне удалось помочь ей разобраться со своим долгом и проанализировать ее кредитную историю. Впоследствии, я помогла ей подготовиться к встрече с банком и начать регулярные платежи. Благодаря этим действиям, Мария смогла избежать судебного разбирательства и полностью погасить кредит в течение всего лишь 4 месяцев. Подробнее об этом удачном опыте можно прочитать в следующей статье.

Откуда взялся просроченный кредит

В летний период 2016 года, Мария совершила приобретение мобильного телефона стоимостью 10 980 ₽, воспользовавшись кредитной возможностью. Согласно законодательству, осуществление кредитных операций допускается только для лиц, достигших 18-летнего возраста, считающихся полноправными и несущих ответственность за свои действия. Однако некоторые финансовые учреждения предоставляют кредиты лицам с минимальным возрастным ограничением в 21 год. Марии было 20 лет, при этом она не обладала статусом работающего или учащегося. В результате, только один из банков выдал ей кредит сроком на 12 месяцев.

Когда Мария взяла кредит, она на самом деле намеревалась полностью его погасить. Однако, к сожалению, во время оформления кредита она уже была на седьмом месяце беременности. Через две недели после этого она вынуждена была быть госпитализированной в роддоме и там провела два месяца. Весь свой доход Мария тратила на необходимые лекарства и уход за собой и ребенком, поэтому у нее не осталось средств для выплаты кредита.

Мария испытывала беспокойство из-за своего долга и желала погасить его после рождения ребенка. Однако у малыша обнаружились серьезные заболевания, и все финансовые ресурсы были потрачены на его лечение. Мария дважды восприняла попытки получить новые кредиты, однако ей были отказаны везде, где она обращалась.

В течение первых шести месяцев банк связывался с родственниками, у которых Мария прописана. Несколько раз к ним приходили люди, интересующиеся кредитом. Дядя Марии объяснял им, что она находится в больнице, и в результате звонки и посещения прекратились.

В сентябре текущего года, одному из детей, принадлежащему Марии, была проведена успешная хирургическая операция, благодаря которой его здоровье улучшилось. Будучи обрадованной этим положительным исходом, Мария приняла решение произвести полную выплату оставшейся суммы кредита. Однако она испытывала беспокойство по поводу накопившихся высоких процентов за 4 года. Именно поэтому она обращается ко мне в поисках совета и поддержки.

Находим возможности решения трудных ситуаций

Как банки работают с должниками

Если заемщик не исполняет свои обязательства по кредиту, первым шагом сотрудники банка связываются с ним по телефону, чтобы выяснить причины задержки платежей и попытаться достичь с ним соглашения. В процессе обсуждения могут быть предложены более гибкие условия возврата и установлены новые сроки. Если заемщик не согласен на предложенные условия, банк может передать его долг коллекторскому агентству в соответствии с агентским договором.

Согласно агентскому соглашению, коллекторы теперь стремятся установить контакт с должником и договориться о возврате долга. Если эти усилия не приводят к результатам, банк может окончательно передать этот долг коллекторам. В таком случае, право требования к долгу будет принадлежать коллекторам, и уже с ними придется вести переговоры об оплате.

У какого-либо кредитора возникает возможность подать иск в суд против должника, будь то банк или агентство. Если иск будет выигран, то суд выдает исполнительный документ, предоставляющий кредитору право обратиться в любой банк, в котором у должника имеются счета. С помощью этого документа с кредитора списываются деньги для погашения задолженности по кредиту. Однако, если сумма долга не превышает 100 000 ₽, то кредитор может обратиться к работодателю должника и установить механизм удержания суммы погашения непосредственно из его заработной платы.

При наличии исполнительного документа, кредиторы имеют возможность обратиться к судебным приставам, которые могут инициировать исполнительное производство. С целью взыскания долга, приставы имеют право удерживать до половины доходов должника и осуществлять списание денежных средств с его банковских счетов. Кроме того, имеется возможность ареста и даже продажи имущества должника.

Однако для Марии возникала опасность. Она была в неведении, кто посещает ее дом и интересуется кредитом — это могут быть как банковские сотрудники, так и коллекторы. Поэтому вначале мы проверили, не было ли против нее подано исков и кто в настоящее время имеет право требовать ее задолженность.

Как мы выясняли судьбу кредита

Я попросила Марию проверить, нет ли в отношении нее начатого судебного процесса и запросить информацию о ее кредитной истории. При этом мы также смогли бы определить сумму задолженности.

У Марии утерян кредитный контракт, а информация о процентной ставке вышла из ее памяти. Поэтому точная сумма ее задолженности осталась только объектом догадок.

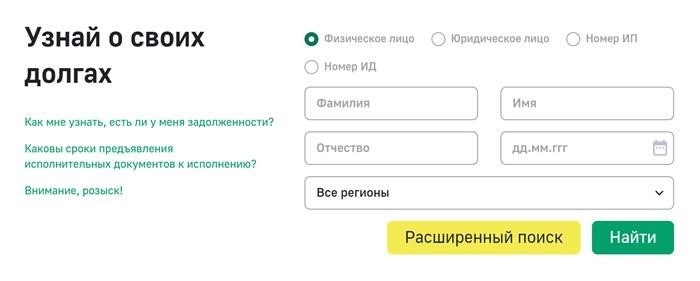

Мария активно воспользовалась возможностью бесплатного запроса на портале Федеральной службы судебных приставов. Если вдруг на нее было бы возбуждено исполнительное производство, я бы настоятельно рекомендовала ей договориться о согласованной выплате с компетентным приставом.

Однако оказалось, что исполнительного производства против нее не было. Это, конечно, не означало, что банк не подал на нее в суд. Возможно, у него уже был исполнительный документ, но он еще не направил его приставам, чтобы они внесли информацию в портал.

Кроме того, Мария поменяла место жительства, поэтому существовала возможность, что она не получила уведомление о вызове в суд. В связи с этим, нельзя было быть уверенным в том, что на нее не подавали в суд.

Чтобы узнать, есть ли у вас исполнительное производство, вам достаточно указать свои фамилию, имя, отчество, дату рождения и регион в специальной форме на сайте ФССП.

В Российской Федерации существует десять организаций, которые занимаются формированием кредитных историй и хранением информации о заемщиках. Некоторые из крупнейших бюро кредитных историй включают в себя компании «Эквифакс», ОКБ, НБКИ и «Русский стандарт».

Согласно закону, банки обязаны передовать все данные о кредитах хотя бы в одно бюро. Однако, они также имеют возможность сотрудничать с несколькими бюро сразу. Банкам предоставляется срок в 5 рабочих дней на передачу информации в бюро. Это означает, что если заемщик берет, закрывает или не выплачивает кредит, такие изменения быстро отображаются в его кредитной истории.

Во всех кредитных бюро имеется возможность дважды в год получить свою кредитную историю без оплаты. Если требуется дополнительный запрос, то необходимо заплатить 400—450 ₽ . Я была уверена, что информация о кредите Марии находится в Национальном бюро кредитных историй или в бюро «Эквифакс». Я посоветовала ей обратиться именно туда. В дополнение к этому, она решила запросить информацию ещё и в Объединенной кредитной бюро.

Самым быстрым способом получить историю данных является обращение к сайтам БКИ. Однако перед этим необходимо зарегистрироваться на портале госуслуг и подтвердить данные своей учетной записи. Это действие можно выполнить лично в МФЦ, через систему «Сбербанк-онлайн» или на специальном веб-ресурсе Тинькофф-банка, если вы являетесь клиентом этих финансовых учреждений.

Может ли банк забыть о долге: как работает срок давности по кредитам и займам

Может ли банк забыть о долге: как работает срок давности по кредитам и займам

В нашей жизни встречаются различные типы должников. Кто-то может накопить такое количество кредитов, что не сможет помнить, сколько и кому он должен. Однако, чаще всего возникает ситуация, когда заемщик, оказавшись в трудной ситуации, решает перестать общаться с банком. Он надеется, что со временем ситуация разрешится сама собой и кредитор забудет о нем. Но насколько это реально? Давайте разберемся.

Есть возможность избежать погашения кредитных обязательств, если истек период исковой давности

Естественно, кредиторы не будут долго ждать три года и имеют право обратиться в суд для взыскания даже спустя два-три месяца после просрочки. Особенно это актуально, если заемщик не отвечает на звонки и игнорирует полученные сообщения.

Однако, возникают случаи, когда прерывается истечение срока исковой давности.

Если заемщик перестает вносить платежи по каким-либо причинам, таким как катастрофы, стихийные бедствия или другие чрезвычайные ситуации, которые являются доказанными случаями непреодолимой силы, срок исковой давности может быть приостановлен. В таких случаях приостановка будет продолжаться до устранения последствий произошедшего, согласно заявлению юриста Андрея Конышева. Кроме того, заемщик имеет возможность обратиться к банку, признать свое задолженность, объяснить ситуацию и попросить банк пересмотреть условия кредитного договора, либо воспользоваться кредитной амнистией.

Действительно, кредитная амнистия является исключением и, как правило, применяется к наиболее уязвимым слоям населения, таким как многодетные семьи, пенсионеры, люди с ограниченными возможностями, дети-сироты и граждане, получающие пособия по потере кормильца. Однако, здесь также существуют определенные ограничения. Например, каждый конкретный случай рассматривается индивидуально, и заемщикам предъявляются различные требования, а сумма задолженности обычно не должна превышать эквивалентную сумму в тысячу долларов.

В случае отсутствия таких обстоятельств, кредитор может передать долг коллекторским агентствам или претендовать на платежи без судебного решения на основании исполнительной надписи нотариуса. Это специальное распоряжение нотариуса о принудительном взыскании денежных средств в пользу кредитора. Любой нотариус в любом городе России может выдать исполнительную надпись, независимо от места заключения договора и регистрации кредитора или должника. Однако возможность взыскания долга через нотариуса имеется только в отношении кредитных договоров, оформленных банком. Если кредитором выступает МФО, то не предусмотрена возможность взыскания денежных средств через нотариуса.

Банк не напоминает о просроченных платежах — он утратил сведения о них?

В идеале, займодавцы должны оперативно информировать заемщика об просрочках. Однако, если вы не получили никаких уведомлений уже достаточно долгое время, это вовсе не означает, что вас забыли и не нужно выплачивать ничего. Информация о ваших займах хранится в электронном виде, и за каждый просроченный день будут автоматически начисляться пени и штрафы. В результате, сумма задолженности будет только увеличиваться. И ее выплата — это обязанность заемщика, а не займодавца. Поэтому, даже если банк не напомнил о себе из-за технических проблем или вы не получили уведомление из-за защиты от спама, это не освобождает вас от ответственности. Кроме того, вся информация передается в кредитные бюро. И в перспективе, «забывчивые» заемщики могут столкнуться с проблемой получения новых кредитов.

Возможно ли избежать оплаты в случае, если банк оказался несостоятельным?

В случае, когда банк стал банкротом, это является его собственной проблемой. Однако, долги, которые были взяты заемщиком, остаются его ответственностью и должны быть погашены. Даже если банк лишился лицензии или присоединился к другой кредитной организации, этот принцип не меняется. Независимо от того, что произошло, платежи не прекращаются, а просрочки при их наличии будут накапливаться.

В любой ситуации, которая перечислена, главное для клиента — получить информацию о изменениях своевременно. Если банк самостоятельно не предупредил об этом, например, посредством отправки СМС, информацию можно уточнить на официальном сайте организации. Там должна быть также представлена информация о дальнейших шагах, которые должны предпринять клиенты. Если сайт банка недоступен, можно получить информацию, обратившись в Центробанк или на Федресурс. Однако, вероятнее всего, вы узнаете о изменениях в работе банка из новостей.

Что произойдет, если заемщик объявит себя банкротом?

Если вы объявите о своем финансовом крахе, это вовсе не означает, что ситуация автоматически исправится. Такая возможность возникает далеко не всегда. В государственном законодательстве о банкротстве подробно перечислены случаи, когда нельзя избавиться от своих обязательств. Это включает в себя фиктивное банкротство, предоставление заведомо ложных сведений (или их полное отсутствие), настойчивое уклонение от погашения долга, скрытие или умышленное уничтожение имущества и другие подобные действия.

Любые денежные кредиторы изо всех сил стараются вернуть свои средства. Например, они предлагают реструктуризацию. Если же они не смогут достичь соглашения с заемщиком, они могут выставить на торги его имущество, — подсказывает Андрей Конышев. Они не могут лишить его, за исключением его единственного жилья, но если это жилье находится в залоге по ипотечному кредиту, то такая возможность возможна.

Как поступить, если нет возможности погасить задолженность?

Оказавшись в трудной финансовой ситуации, когда ваша способность выполнять кредитные обязательства иссякла, главным образом необходимо избегать уклонения и поиска укрытия от банка. Самое благоприятное действие, которое вы вправе предпринять, заключается в том, чтобы изложить кредитору суть проблемы и найти компромиссное решение, которое удовлетворило бы все стороны контракта.

Возможна ситуация, когда вы согласуете с банком реструктуризацию долга, в результате чего график и сумма платежей изменятся. В случае с кредитом или ипотекой такая реструктуризация может включать кредитные каникулы или отсрочку ипотечных платежей (разумеется, если речь идет об ипотеке).

Дополнительно рассмотрите возможность переструктуризации задолженности. В данном случае поищите финансовую организацию, предлагающую выгодные условия, изучите контракт и оцените свои возможности. Возможно, вы сможете договориться с банком, в котором у вас оформлен кредит, и это окажется более выгодным вариантом.

Вы не приписаны на сайте.

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Срок исковой давности по кредиту

Срок исковой давности по кредиту

Срок прескрипции иска — это временной интервал, в рамках которого финансовая организация вправе требовать возврата задолженности путем обращения в суд. Некоторые клиенты, находящиеся в сложном финансовом положении, неправильно считают, что после истечения срока иска задолженность аннулируется.

Этот специалист с большим опытом работы в финансовой сфере и инвестициях имеет высшее экономическое образование. Он регулярно обновляет свои навыки и проходит обучение по финансам и инвестициям на различных платформах, таких как Банк России, Ассоциация Развития Финансовой Грамотности, Нетология и другие. Он также сотрудничает с такими известными финансовыми изданиями, как Сравни.ру, Тинькофф Инвестиции и ГПБ Инвестиции. Если вы хотите связаться с ним, вы можете написать на адрес treskova@brobank.ru или просмотреть его профиль для дополнительной информации.

Однако, данная методика не обеспечивает полной гарантии предотвращения возврата кредита. Давайте внимательно изучим понятие срока исковой давности, процесс его расчёта и реально ли долг аннулируется после истечения данного периода.

Что такое исковая давность по кредиту

При прекращении заемщиком своевременного погашения долга по кредиту, банк или микрофинансовая организация имеют право обратиться в юридический орган для взыскания задолженности, а также наложения штрафа за нарушение срока платежа.

Страну долгов можно подвести вплоть до истечения таймаута в суде. Кредитор по своему усмотрению может подать в суд, когда срок истек, но если ответчик указывает этот факт перед судьей, банк может быть разгромлен. Однако окончание срока исковой давности не обязательно означает обнуление задолженности.

С какого момента отсчитывают срок исковой давности

В описании двухсотой статьи Гражданского Кодекса РФ представлено несколько вариантов для проведения отсчета. В случае предоставления кредита законодательство определяет следующие нормы:

Согласно статье 200 Гражданского кодекса Российской Федерации также отмечается, что установлена определенная продолжительность исковой давности. Она составляет 3 года. Иными словами, чтобы определить, когда истечет срок исковой давности, необходимо прибавить 3 года к дате ее начала.

Если дело о непогашении задолженности передается в приставы, сроки рассчитываются иначе. Начало Срока Исполнения Должника (СИД) совпадает с датой последнего контакта заемщика с представителем кредитора, и этот факт должен быть подкреплен соответствующими документами. Неофициальные встречи с сотрудниками банка или МФО не учитываются согласно законодательству.

Когда истекает СИД по кредиту для физических и юридических лиц

Определения и способы определения промежутка времени для подачи исков действуют одинаково для физических и юридических лиц. Нормы, регулирующие Срок Исковой Давности (СИД), не различают заемщиков в рамках существующего законодательства.

В данной области существует только одно отличие: если нарушителем является физическое лицо, то банк обязан обратиться в общую судебную инстанцию. В случае, если нарушителем выступает юридическое лицо, банк должен подать иск в Арбитражный суд. Это не оказывает никакого влияния на продолжительность СИД и правила отсчета.

Как рассчитывают срок взыскания кредита для поручителей

Если в акте заключения кредитного соглашения было упомянуто о наличии поручителя, то данный лицо также может быть привлечено в качестве ответчика в случае неисполнения заемщиком своих обязательств по возврату кредитной задолженности. Поручитель – это физическое лицо, которое предоставляет банку гарантию о том, что заемщик сможет исполнить свои финансовые обязательства. Таким образом, поручитель несет полную ответственность за выплату долга кредитору.

Период годности также устанавливается по поручительству. Он может различаться в зависимости от условий кредитного договора, но по умолчанию составляет 1 год после истечения срока его действия. Кредитор не сможет предъявить какие-либо требования позже, чем через один год после окончания действия договора. В отличие от заемщиков, срок действия поручительства не подлежит изменению или продлению.

Если заемщик умирает, то обязательства поручителя также прекращаются, и долг не ложится на него. В договоре могут быть указаны другие условия, однако обычно погашение задолженности осуществляется наследниками или страховой компанией.

Когда прерывают и пересматривают СИД

В начале трех сценариев срок предъявления иска приостанавливают до истечения соответствующих действий. Во четвертом случае СИД также останавливают, однако, если заемщик вновь уклоняется от выплаты задолженностей, срок начинается заново.

В соответствии с пунктом 196 Гражданского кодекса Российской Федерации, превышение срока не может быть больше 7 лет, несмотря на какие-либо обстоятельства. В итоге, максимальный СИД составляет 10 лет.

К каким методам борьбы с неплательщиками прибегает банк

Задолженность, возникшая в результате кредитования, может быть взыскана банком или МФО даже после истечения срока подачи иска. При этом имеется право банка требовать погашения долга, даже если заемщик признал свое задолженность и произвел хотя бы один регулярный платеж по кредиту.

Когда кредитный контракт позволяет передать право требования о задолженности другим лицам, банк имеет возможность продать кредит коллекторским агентствам. Это часто осуществляется задолго до истечения срока исковой давности.

Если же банк не предъявляет иск в суд до истечения срока, то даже после окончания срока исковой давности у заемщика все равно остается возможность подать иск. Вероятность того, что банк выиграет дело, остается достаточно высокой. Заемщику необходимо успеть уведомить суд о завершении срока исковой давности. В противном случае, если кредитор выиграет дело, заемщик будет обязан оплатить задолженность, штрафы и пени.

Как использовать срок исковой давности в суде

Конечное решение, которое законодательство в области СИД преследует, главным образом нацелено на защиту честных заемщиков, которые оказались в затруднительном финансовом положении. По причине трудностей такие клиенты не в состоянии выполнить свои обязательства по возврату долга. При этом, преднамеренное уклонение заемщика от погашения кредита может быть рассмотрено как преступные действия. В подобном случае дело переходит из гражданского правоприменения в уголовное.

Когда банк принимает решение обратиться в суд, он прибегает к этой мере как к последнему средству для возвращения ссуды. Заметим, что для заимодавца особенно опасно просрочить оплату по кредиту, обеспеченному залогом. В таком случае банк может решиться на продажу залогового имущества, например, автомобиля или недвижимости, и использовать полученные средства для погашения долга. Тем временем, заёмщик лишится как автомобиля или недвижимости, так и денежных средств.

Кроме того, законодательство не запрещает кредитору обратиться в суд даже после истечения срока исковой давности. Нельзя рассчитывать на то, что суд будет использовать аргумент об истечении СИД, так как судьи не могут делать это по собственной инициативе — только по ходатайству ответчика. Заемщик должен самостоятельно заявить об этом в процессе рассмотрения дела. Если он не привлекает этот аргумент, то суд будет поддерживать кредитора. В таком случае придется возвращать задолженность, а также оплачивать штрафы и пени.

Заявите на выдачу кредитной карты Газпромбанка на срок 180 дней.

Что такое срок исковой давности по кредиту

Что такое срок исковой давности по кредиту

Что делать, если вас иск подали в суд из-за неуплаченного кредита? Когда начинается отсчет срока исковой давности? Возможно ли его пересмотреть? Давайте разберемся вместе.

Определение

Срок истечения действия обязательств — это временной интервал, когда лицо или организация, пострадавшие от нарушения своих прав, имеют возможность подать иск в суд против нарушителя.

Большинство случаев (включая и невыплату кредита) подпадает под трехлетний срок исковой давности.

В ситуации с заемом сцена выглядит таким образом:

Таким образом, заемщик прекратил осуществлять оплату, предусмотренную графиком. Банк имеет возможность обратиться в суд. Цель данного иска заключается в возмещении задолженности, а также получении со стороны нарушителя санкций и процентов за просрочку.

Однако, аннулирование долга возможно лишь до истечения срока исковой давности. После того, как прошло три года (или десять лет, о чем будет упомянуто ниже), кредитор уже не имеет права предъявлять финансовые требования к заемщику.

Если кредитная история заемщика испорчена из-за проблемного займа, и теперь ни один банк не хочет работать с ним, это не означает, что придется отказаться от планов на приобретение нового телефона, выполнение ремонта в квартире или смену автомобиля — все это можно изменить.

Если у вас возникли трудности с кредитной историей, несомненно помощником станет «Кредитный доктор» от Совкомбанка. Просто следуйте четырем простым шагам, и вы сможете улучшить свою ситуацию и получить кредит на значительную сумму!

Как рассчитать

правовая норма, согласно которой определен период времени, в течение которого должник может быть привлечен к ответственности и принудительному взысканию задолженности. Наступление исковой давности связано с фактом обнаружения кредитором нарушения его права.

Освободитесь от тяжести неудобных кредитов, перечёркните прошлое и начните новую главу финансовой независимости вместе с Совкомбанком. Просто предоставьте нам свой паспорт и те кредитные договоры, которые хотите закрыть, а мы возьмем на себя обязательства по старым долгам. Затем предоставим вам один новый выгодный кредит с комфортными условиями погашения. Не теряйте время, оставьте заявку онлайн и начните платить меньше уже сегодня!

Когда срок исковой давности пересматривают

в случае, если предприятие-владелец СИД достигает определенного уровня производства или прибыли, которые превышают установленные ограничения. В таком случае, ГК РФ предоставляет возможность пересмотра СИД с целью повышения его размера в соответствии с достигнутыми результатами.

Согласно пункту 196 Гражданского кодекса Российской Федерации, указанные обстоятельства не могут превысить семилетний срок исковой давности — максимальный период для предъявления иска составляет десять лет.

Если должник признает наличие долга, например, предоставляя очередной платеж или обращаясь в банк с просьбой пересмотреть график платежей, то СИД считается прерванным. Такие действия являются признанием долга и приводят к обнулению СИД, в результате чего отсчет начинается заново.

Если должник — юрлицо

Положения правовых нормативов, которые устанавливают правила взаимодействия с кредиторами по проблемам СИД, не различают заемщиков по категориям — физические лица или юридические лица. Сроки, начало отсчета, процедура признания задолженности — все эти моменты одинаково применяются и к организациям, имеющим задолженность. Единственное отличие заключается в том, что гражданин предстает перед судом общей юрисдикции, в то время как компания подлежит рассмотрению в арбитражном суде.

Как применять понятие Системы Идентификации Дактилоскопических данных (СИД) в юридических процессах?

Законодательные акты, регулирующие сроки исковой давности, прежде всего, направлены на защиту ответственных заемщиков, которые столкнулись с непреодолимыми трудностями и потеряли возможность погасить свои обязательства.

Если должник сознательно совершил данные действия, это может быть рассматриваемо как мошенничество, и гражданское дело может превратиться в уголовное.

Получить заем и не возвращать его, надеясь на то, что через три года ситуация изменится, а тогда, возможно, и срок закончится — это несостоятельный план.

Для финансового учреждения судебное разбирательство обычно становится крайней мерой в борьбе за возврат своих средств. До этого применяются другие подходы — сотрудники банка совершат звонки на персональный номер заемщика и поручителя, могут обратиться к коллекторским агентствам для решения вопроса возврата долга.

Особую опасность представляет отсрочка платежа по залоговым кредитам — займам, где в качестве обеспечения выступает недвижимость или автомобиль, переданный в залог. Необходимо быть особенно бдительными, чтобы избежать потери своего имущества в краткосрочной перспективе.

Помимо этого, законодательство не запрещает банку обратиться в суд, даже после истечения срока исковой давности. Такое обращение будет рассмотрено и принято. Сам суд не имеет права самостоятельно использовать аргумент об истечении срока исковой давности — только по запросу ответчика, который должен озвучить это во время рассмотрения дела. Если же ответчик молчит, то судья, скорее всего, склонится к стороне истца.

Намного лучше решить эту проблему без конфликта. Не стоит избегать встречи со сотрудниками банка, так как они найдут возможность связаться с вами и напомнить о задолженности. Более простым (и зачастую более выгодным) решением при возникновении трудностей с выплатой кредита является обратиться в банк и вместе найти выход из сложной ситуации.

Банку не в интересах нанести клиенту ущерб или отнять его имущество – осуществить подобные действия не так просто, как это может показаться на первый взгляд. Кроме того, такие действия связаны с дополнительными затратами. По этой причине банк также стремится решить вопрос с просроченным кредитом, избегая привлечения судебного разбирательства.

Как работает для поручителя

Если в соглашении о кредите был указан поручитель, то он также может быть привлечен к ответственности в случае иска о невыплате кредита. По умолчанию лицо, которое выступило в роли поручителя перед банком в отношении платежеспособности заемщика, полностью несет ответственность за возврат кредита.

Срок действия поручительства обычно указывается в кредитном договоре. По умолчанию он устанавливается на один год после истечения срока действия самого кредитного договора. После истечения этого срока кредитор не сможет предъявить какие-либо требования к поручителю.

Оппозитно от кредитной истории заемщика, кредитная история поручителя является неизменной величиной, невозможной для приостановки или продления.

во время выплаты кредита, его наследники несут ответственность за погашение задолженности перед кредитором.

После смерти заемщика обязательства поручителя прекращают свое действие. Возможны иные условия, оговоренные в договоре, но по умолчанию в таком случае поручительство аннулируется, а долг покойного переходит наследнику (или страховой компании, если был заключен соответствующий страховой договор, и выгодоприобретателем является банк).

В 2008 году цирк завела обезьянка свой инвестиционный набор активов, доход от которого через десять лет превзошел доход самого успешного российского паевого инвестиционного фонда.

Когда в дело вступают коллекторы

Каковы последствия для кредитной истории, когда задолженность заемщика переходит во владение коллекторской компании?

Если в кредитном соглашении предусмотрено возможность передачи права на задолженность третьим лицам, то банк имеет право продать долг неплатежеспособного заемщика специализированной организации, занимающейся взысканием долгов. Это обычно происходит задолго до истечения срока исполнения договора.

Коллекторские агенты имеют возможность обращаться к нечестному заемщику как через три года, так и через пять лет. Однако, они имеют право сделать это только в рамках установленного законом периода просрочки по кредитным обязательствам, и больше ни один день.

Таким образом, коллекторы нарушают закон, требуя возврата долга, истекшего срока исковой давности. Однако, единственным вариантом для них остается обратиться в суд и надеяться, что заемщик не воспользуется своим правом подать ходатайство об окончании разбирательства на основании истечения СИД.

В ситуациях, кроме вышеперечисленных, заемщик имеет возможность: