В данной публикации будут рассмотрены основные отличия между зарплатами gross и net, а также представлены способы рассчета одного показателя, при условии, что известен другой. Также будет разъяснено, какую сумму заработной платы получают сотрудники на руки в зависимости от их налогового статуса.

Что значит зарплата gross (гросс)

Глосс, переведенный с английского, означает совокупный или общий. Поэтому в отношении заработной платы, глосс указывает на то, что работодатель будет начислять работнику такую сумму и явно указывает ее в трудовом договоре (ст. 57 ТК). При этом работодатель выступает в качестве налогового агента для работника, что означает, что он обязан перечислять в бюджет сумму налога на его доходы (НДФЛ), который в общем случае составляет 13%. Исключение составляют работники, утратившие статус налогового резидента России. Они будут уплачивать повышенный НДФЛ в размере 30% в бюджет.

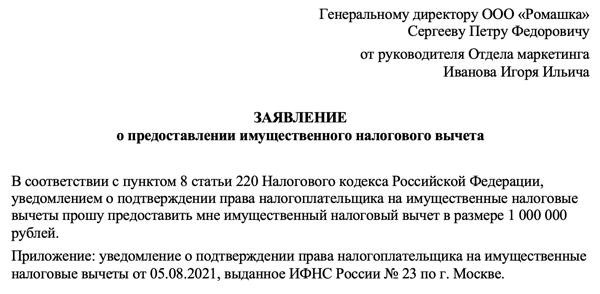

Специалисты из издания «Кадровое дело» поделились своими знаниями о том, как работники могут оформить стандартные, имущественные и социальные налоговые вычеты с поддержкой своего работодателя.

Непосредственно отвечая на вопрос о том, что означает «gross» в заработной плате, можно сказать, что это общая сумма денег, выплачиваемых сотруднику до вычета налогов. Работодатель обязан указывать эту сумму во всех документах, связанных с кадровым учетом. Однако, фактически сотрудник будет получать меньше этой суммы.

Узнайте в Системе Кадры: Как определить статус сотрудника – резидент или нерезидент >>>

Что значит зарплата net (нет)

Одно из смыслов английского слова net — чистый. Поэтому, когда говорят о зарплате net, это означает, что сотрудник получит именно эту сумму на руки, уже после вычета налога. Кроме налога на доходы физических лиц, работодатель также обязан уплачивать взносы за своего сотрудника на обязательное пенсионное и медицинское страхование, а также на случай травматизма. Однако, ни в зарплате gross, ни в зарплате net такие взносы не учитываются. Поскольку все расходы на эти взносы несет работодатель, а не сам сотрудник.

Работодатели имеют возможность указывать на вакансиях на работных сайтах и в предложении о работе «net» зарплату на руки. Следовательно, сотрудникам следует уточнить, будут ли они получать указанную сумму на руки или же это будет «гросс», из которого будет вычтен налог.

Узнайте в Системе Кадры: Как составить предложение о работе (job offer) >>>

В чем разница зарплат gross и net

Как мы уже упоминали, при указании заработной платы термин «gross» относится к заработной плате сотрудника до вычета налога на доходы физических лиц (НДФЛ). А заработная плата на руки после вычета налога называется «net». Следовательно, разница между gross и net заключается в том, что сотрудник увидит сумму заработной платы gross в трудовом договоре, а на его банковскую карту будет перечислена заработная плата net — сумма после вычета НДФЛ. Эти суммы также называют номинальной и реальной заработной платой.

Узнайте в Системе Кадры: Обязательно ли в трудовом договоре прописывать, что оклад сотрудника и другие выплаты включают в себя НДФЛ >>>

Расчет зарплаты гросс и нет на калькуляторе: как рассчитать самостоятельно

Расчет чистой заработной платы является довольно простой процедурой: достаточно взять величину заработной платы до вычета налога и вычесть из нее сумму НДФЛ.

Примером расчета чистой зарплаты для резидента России может послужить ситуация с Ивановой, которая работает и проживает на территории России. Согласно заключенному трудовому договору на должность менеджера, она получает базовую заработную плату в размере 40 000 рублей, а также ежемесячную доплату в размере 15 000 рублей за знание немецкого языка. Общая сумма ее месячного дохода составляет 55 000 рублей, которая называется брутто. Чтобы получить размер чистой зарплаты, необходимо вычесть 13 процентов НДФЛ из суммы 55 000 рублей, так как Иванова является налоговым резидентом страны. В результате после вычета налога Иванова получит на руки сумму в размере 47 850 рублей.

Если утрачен статус налогового резидента Российской Федерации, это повлияет на расчет, так как таким сотрудникам будет начислено больше НДФЛ.

Рассмотрим пример расчета суммы, которую получает налоговый нерезидент России в качестве заработной платы. Конкретный случай связан с Петровым, который принял должность системного администратора в России с окладом 45 000 рублей. Эта сумма является общей суммой заработной платы, которая называется «gross». Учитывая, что Петров проживал последние 7 месяцев за границей и потерял статус налогового резидента России, необходимо вычесть 30 процентов от суммы 45 000 рублей, чтобы получить сумму, которая будет выплачиваться ему «net». В результате Петров будет получать на руки 31 500 рублей до тех пор, пока не восстановит свой статус налогового резидента России.

Читайте в журнале «Кадровое дело»: Индексация заработной платы. Выберите самый выгодный для компании способ >>>

Определить сумму заработной платы до вычетов можно без особых сложностей, зная размер суммы, получаемой сотрудником на руки. Для этого достаточно использовать обычный калькулятор.

Пример расчета зарплаты gross для резидента России, Сидорова. Он занимается инженерной работой и получает 43 500 рублей на руки, что является его зарплатой net. Это составляет 87 процентов от зарплаты gross. Поэтому, чтобы определить зарплату гросс, необходимо разделить 43 500 на 0,87. В результате мы получим 50 000 рублей — зарплату gross, указанную в трудовом договоре.

Если сотрудник не является налоговым резидентом России, то для расчета его чистой заработной платы необходимо применять другой подход, так как налог на доходы физических лиц для нерезидентов составляет 30 процентов, а не обычные 13 процентов.

Давайте рассмотрим расчет заработной платы налогового нерезидента России, чтобы сделать его более уникальным. Например, у нас есть Макарова, которая проживала за границей в течение последних двух лет, но теперь решила устроиться на работу маркетологом в России. Каждый месяц она получает 49 000 рублей на руки в качестве чистой заработной платы, то есть это зарплата net. Однако, для расчета брутто-заработной платы мы применим другую формулу. Реализуем следующее: разделим 49 000 рублей на 0,7. В результате получим 70 000 рублей, и это уже будет зарплата gross.

Что такое гросс и нет зарплата

Что такое гросс и нет зарплата

Часто при чтении объявления о вакансии возле манящего слова «зарплата» мы встречаем непонятные термины «гросс» и «нет». Для многих соискателей эти выражения не столь значимы. Однако, незнание их смысла может привести к упущению интересной возможности. Предлагаем разъяснить, что означает зарплата гросс и нет.

В данной публикации представлен анализ, в котором рассматривается:

Нет и гросс: в чем разница

Изначально происхождение обоих терминов связано с английским языком: gross («валовой») и net («чистый доход»). При рассмотрении первого вида зарплаты, gross, подразумевается сумма, которая включает в себя налог на доходы физических лиц (НДФЛ). Второй вид, net, подразумевает сумму после вычета. В целях более детального понимания данных терминов, рассмотрим их определения подробнее.

Каково значение выражения «после вычета налогов»?

Обязанность оплаты налога на доходы физических лиц (НДФЛ) лежит на каждом работнике. Однако, обычно это обязанность берет на себя работодатель. Это позволяет сотруднику избежать необходимости заполнять декларацию, а налоговым органам — упростить контроль за процессом.

Бухгалтерия компании осуществляет расчет заработной платы до вычета налогов и перечисления НДФЛ в бюджет. Поэтому гроссовый доход всегда превышает нетто. Присутствие обозначения «гросс» в описании вакансии делает заработную плату более привлекательной, однако чаще всего указывается, что это сумма до вычета налогов.

Размер НДФЛ составляет 13% от заработка, поэтому для определения фактической суммы дохода необходимо вычесть налог на доходы физических лиц из валового дохода. Допустим, работодатель заявил, что валовой доход составляет 65 000 рублей.

Сумма в размере 65 000 рублей после вычета 13% составляет 56 550 рублей.

Таким образом, именно эта сумма будет составлять чистый заработок, который будет получать сотрудник. Следовательно, 8450 рублей — это сумма, которая удерживается в виде налогов.

Важно отметить, что если в течение года доход превышает 5 миллионов рублей, то ставка налога на доходы физических лиц (НДФЛ) увеличивается до 15%. Например, предположим, что зарплата работника составляет 500 000 рублей. В течение первых 10 месяцев года налог будет рассчитываться по стандартной ставке, однако начиная с ноября ставка составит уже 15%.

Работодатель сам определяет, какую форму оплаты указать в объявлении о вакансии. В России обычно указывается чистая заработная плата в месяц. В то время как, в США, например, указывается общая годовая заработная плата. В некоторых европейских странах принято указывать общую заработную плату в месяц.

Хотите иметь возможность тратить свою заработную плату с дополнительными выгодами? Приобретите карту «Халва», которая предоставит вам возможность получать крупный кэшбэк за покупки у партнеров или позволит вам приобретать товары в удобные рассрочки. Вам доступны более 250 000 партнеров, среди которых супермаркеты, магазины электроники и бытовой техники, онлайн-площадки, кафе, рестораны, заправочные станции и многое другое.

На какую зарплату ориентироваться: гросс или нет

Для многих людей более удобным является определение заработка после вычета налогов, или «net». Такой подход логичен, поскольку именно эту сумму мы реально получаем на руки. Это облегчает планирование нашего бюджета и расходов.

С другой стороны, государство рассматривает вас как плательщика налогов, основываясь именно на вашей брутто-зарплате. Например, пособия будут начисляться исходя из этой суммы.

Поэтому желательно придерживаться умеренности и иметь представление как о зарплате и общей сумме до вычетов, так и о том, что это не самое важное.

Можно ли получать gross на руки

Ряд нанимателей предлагает выплачивать заработную плату в виде чистых наличных. На первый взгляд, такая возможность выглядит привлекательной, ведь сумма получается больше. Однако на самом деле это несет значительные риски для работников. Давайте рассмотрим возможные опасности, которые могут возникнуть.

Вашему лицу предложено заключить не трудовое соглашение, а соглашение гражданского характера.

Увольнение по Договору гражданско-правового характера проще, чем увольнение по трудовому законодательству. Поэтому ваше увольнение может произойти в любой момент. Фактически, вас не настраивали на истинное трудоустройство. По ДГПХ вы являетесь лишь исполнителем, который получает вознаграждение за выполнение определенной работы.

Наряду с этим, необходимо обратить внимание и на отсутствие социальных обеспечений. Например, вознаграждение за отпуск, компенсацию за больничный и другие случаи. Будет прекращено пополнение пенсионного счета.

Корпорация стремится выжать максимум из вашего бюджета

Каждый работник организации обязан платить налог на доходы физических лиц и страховые взносы. Часто эти платежи превышают 43% от суммы заработной платы. Именно поэтому, если компания решит трудоустроить сотрудника без официального оформления, она сможет сохранить значительные средства.

Чем больше численность сотрудников, получающих выплаты в наличной форме, тем больше существенных экономических выгод может получить организация.

Оплата налогов

НДФЛ — это налог, который является обязательным и необходимо его уплачивать. Если компания заверяет вас о противном, то лучше не вступать с ней в деловые отношения. Даже ГПХ договор прямо указывает на обязанность компании уплачивать НДФЛ за каждого сотрудника. Важно всегда помнить об этом.

Что обязательно нужно посмотреть в трудовом договоре

Необходимо придерживаться правила внимательного прочтения всего трудового договора, так как каждая деталь важна, как и в любом другом соглашении.

Заработная плата содержит ряд видов компенсаций:

В тексте отмечается только общая сумма в соглашении.

У каждого работодателя своя система выплаты заработной платы. В одной компании сотрудники получают только фиксированный оклад, в другой — каждый квартал выплачиваются премии, а в некоторых случаях бонусы могут быть получены только при достижении заранее оговоренных показателей.

Возможно, не всегда возможно точно определить полную сумму заработной платы заранее. Из-за этого в договоре обычно указывается только размер оклада. В таком случае важно, чтобы соискатель был обязательно ознакомлен с документами, которые регулируют расчет и выплату бонусов. Как правило, это положение о вознаграждении за труд.

Можно ли сократить НДФЛ

Если необходимо в любом случае платить НДФЛ, имеет смысл знать, как снизить его сумму. Единственный путь – получить налоговые льготы. Их можно разделить на несколько категорий:

На предприятии возможно получить лишь обычный вычет, непосредственно связанный с работой. С целью получения такого вычета необходимо представить заявление и приложить необходимые документы, подтверждающие право работника на снижение НДФЛ.

На предприятии также предусмотрены возможности получения социальных и имущественных вычетов, однако без обращения в соответствующую налоговую инспекцию не обойтись. В таком случае необходимо оформить запрос на получение уведомления о праве на указанные вычеты.

Для получения инвестиций необходимо обратиться в Федеральную налоговую службу (ФНС), так как работа не является источником инвестиций.

Какие еще отчисления делает работодатель за сотрудника

Помимо удержания НДФЛ работодатель обязан платить и другие страховые взносы. Это важное финансовое бремя, которое ложится на него.

Обычная ставка налога составляет 30%, но есть некоторые исключения. Когда доход сотрудника достигает отметки в 2 225 000 рублей, взносы налога уменьшаются почти в два раза и составляют 15,1%.

Исключение также возникает в отношении предприятий, специализирующихся в сфере информационных технологий. Для них предусмотрен более низкий тариф в размере 7,6%. В то же время, предприятиям малого и среднего бизнеса также необходимо вносить взносы в размере 30%. Однако, это касается только суммы минимальной оплаты труда. Для остальной части заработной платы применяется сниженный тариф в размере 15%.

Помимо этого, работодатели обязаны также выплачивать страховые взносы по случаю несчастных случаев. Здесь отсутствует единый тариф, так как он зависит от нескольких факторов. К примеру, от типа деятельности предприятия, а также от степени опасности работы сотрудника. Минимальный размер взноса составляет 0,2%, а максимальный — 8,5%.

Все взносы, которые необходимо оплатить, берутся из финансовых ресурсов организации. Это означает, что они не включены в общую сумму зарплаты сотрудников, в отличие от налога на доходы физических лиц (НДФЛ).

Если речь идет о заключении договора гражданско-правового характера, ситуация немного иная. В таком случае стороны не устанавливают обычные трудовые отношения, как при стандартном трудоустройстве.

Государственная инспекция по налогам и сборам регулирует распределение трудовых задач, исходные результаты и вознаграждение для исполнителей. В случае, если, согласно условиям договора, вам полагается получить 10 000 рублей, то только 8700 рублей будут выданы вам наличными средствами, в то время как оставшаяся сумма будет удержана в качестве налога на доходы физических лиц.

Если договор заключается между двумя физическими лицами, исполнитель, являющийся самозанятым, должен самостоятельно оплатить налог на профессиональный доход или НДФЛ.

Если работодатель является юридическим лицом или индивидуальным предпринимателем, а исполнитель — самозанятый, то при получении полной суммы по договору необходимо перечислить 6% в бюджет в качестве налога на доходы самозанятых лиц.

Заключение

Существует понятие «гросс-зарплата», которое важно хорошо понимать и запомнить. Это поможет вам ориентироваться в поиске работы и понять, какую сумму вы будете получать на руки. Однако, важно обсудить этот вопрос во время собеседования.

Нынешние данные о стоимости, бизнес-партнерах и условиях тарифов являются актуальными на время опубликования данной статьи.

Что значит зарплата gross и net

Что значит зарплата gross и net?

Когда работник стремится найти новую работу, он может быть приятно удивлен щедрыми предложениями, которые поступают от потенциальных работодателей. Однако не все знают, что они могут указать размер зарплаты по-разному. И это знание активно используется представителями работодателей.

Каждый человек, кто интересуется финансами, должен знать, что означают гросс и нетто зарплата. В этой статье мы подробно рассмотрим значения этих терминов.

Что такое гросс и нет зарплата?

Анализ, проведенный экспертами hh.ru, выявил, что компании-работодатели делятся на две противоположные группы. Некоторые работодатели прозрачно указывают в объявлениях точную сумму заработной платы, которую кандидат будет получать на руки после вычета всех налогов и отчислений. Тем временем, другие преднамеренно завышают размер зарплаты, указывая сумму до вычета налогов. В результате этого, соискатель может легко быть сбит с толку и сделать неправильные выводы при выборе работы.

В русском языке в сфере оплаты труда появились два новых слова — «гросс» и «нетто». Таким образом, «гросс» означает «общий» или «валовый», и когда речь идет о зарплате, это общая сумма, которая отражает максимальный доход. В России под «гроссом» понимается «грязная» оплата труда, которая включает в себя все надбавки, бонусы, доплаты, компенсационные выплаты и другие суммы до вычета обязательного НДФЛ.

Таким образом, bruto является общей выплатой, которая не включает вычет налогов. Отдельные компании «надувают» заработную плату для определенной должности, добавляя ежемесячные выплаты компенсации за проезд, фитнес и проживание. Поэтому потенциальный сотрудник должен заранее узнать все детали, связанные с заработной платой, чтобы его ожидания не оказались обманутыми.

Абсолютно противоположное понятие представляет собой зарплата net. При вычете налогов и удалении «несуществующих» или редко выплачиваемых доплат из ежемесячного дохода сотрудника, мы получаем чистую заработную плату. Как вы уже догадались, слово net означает «чистый». При переводе этого термина на российскую реальность труда мы получаем «окончательную заработную плату в руки».

Пример расчета общей суммы заработной платы

Предположим, Татьяна занимается графическим дизайном. Ежемесячно она зарабатывает внушительную сумму в размере 100 тысяч рублей. Эта сумма включает в себя основную зарплату, а также надбавки и премии. Для данной организации не предусмотрены какие-либо дополнительные налоги или сборы с этой суммы. Каким образом можно рассчитать исходную сумму зарплаты?

Важно учесть, что налог на доходы свыше 5 миллионов рублей в год составляет 15% и применяется повышенная ставка НДФЛ.

Отсутствие заработной платы — прекрасная возможность для расчетов.

Заработная плата, остающаяся после вычета налога на доходы физических лиц или чистый доход, представляет собой денежную сумму, которую человек получает после уплаты налога. Обычно ставка налога на доходы физических лиц составляет 13% (при повышенных доходах — 15%). Если известен грязный доход, то его нужно умножить на 0,87 (0,85 при повышенной ставке налога на доходы физических лиц) для получения чистого дохода.

Татьяна, которая нам уже знакома, была вознаграждена суммой в 100000 рублей. Простой расчет позволяет получить конечную сумму в размере 87000 рублей: 100000 * 0,87. Получение данной суммы не представляет сложности и выполняется всего в одно действие. При этом не требуются сложные вычисления. Данный метод является оптимальным в том случае, если работнику не положены различные налоговые вычеты. В противном случае, снижается ставка НДФЛ, что в свою очередь увеличивает размер зарплаты «на руки».

Почему в резюме указывают именно гросс зарплату?

Одним из главных аспектов является психологический фактор, так как чем выше указанная сумма зарплаты в объявлении, тем быстрее будут откликаться желающие. Еще одной важной особенностью является различный уровень оплаты труда для одинаковых должностей. Работодатель не может заранее определить точную сумму зарплаты, так как она часто зависит от личности соискателя. Допустим, двое мужчин устроились на работу с одинаковой зарплатой. Однако, в конце определенного периода один из них получил значительно меньшую сумму, так как ему было удержано часть дохода в качестве алиментов. Указание брутто-зарплаты помогает избежать лишних вопросов и недопониманий между коллегами.

Также в трудовом договоре фиксируется размер гросса. Все налоги, пособия и субсидии рассчитываются исходя из полной суммы гросса. Если право на получение пособия зависит от дохода, то учитывается именно гросс. Поэтому рекомендуется заранее психологически подготовиться и принять гросс как реальный доход, а НДФЛ рассматривать как обязательный расход, такой же как оплата ЖКХ или заправка автомобиля.

Из чего вообще складывается зарплата?

содержательность трудовых функций, рыночные условия и финансовая возможность работодателя. Согласно данной статье, работнику должны быть гарантированы справедливые и достойные условия оплаты труда. Оценка квалификации, сложности и объема работы является основой для определения размера заработной платы. Также важным фактором является учет рыночных условий, чтобы оплата соответствовала средним заработкам по данному региону и отрасли. Однако окончательное решение о размере заработной платы принимает работодатель с учетом своих финансовых возможностей и интересов предприятия. Таким образом, статья 129 ТК РФ устанавливает основные принципы формирования заработной платы, обеспечивающие справедливое вознаграждение за труд.

| Какие элементы включает в себя вознаграждение за труд? | ||

| большинства составляет | Финансовые поощрения | Вознаграждения за ущерб |

| Основная заработная плата или расценка (при оплате почасово) | Премирование | Надбавка за выполнение задач на выезде. |

| Бонус в зависимости от опыта работы | Компенсация за трудности, связанные с непростыми погодными условиями | |

| Дополнительное вознаграждение за осуществление обязанностей руководителя. | Доплата за нестандартный рабочий график | |

| Хороший труд будет вознагражден материальным поощрением и ценным подарком. | Доплаты за причинение вреда | |

При расчете заработной платы производится удержание НДФЛ в размере 13% (в некоторых ситуациях – 15%). Но следует учесть, что данная ставка может быть снижена в следующих ситуациях:

Также важно учесть, что определенные взносы могут быть оплачены работодателем.

Куда уходит разница между гросс и нет зарплатами?

Ранее в статье мы рассмотрели суть гросса в заработной плате и изучили понятие нета. Можно сделать вывод, что деньги работника никто не апроприирует для себя, а существующая разница между гроссом и нетом легко объяснима.

Работодатель всегда фиксирует одну сумму для выплаты. Но каково значение для работников зарплаты «gross» и «net»? Единственное отличие заключается в том, когда происходит удержание налога на доходы физического лица.

Имеется ситуация, когда отличие заключается исключительно в уплате налогов в государственный бюджет. Поэтому при трудоустройстве следует заранее уточнить, какой вид заработной платы изначально был оговорен работодателем.

Итоги

Работодатели, истинно готовы повысить уровень оплаты, с целью привлечения работника на свободное место как можно скорее. Установление размера зарплаты «в глубоком рубле» является обыденной практикой. Для психологической подготовки можно предварительно вычесть 13% от предлагаемой зарплаты и повторно оценить сумму. Если она категорически не удовлетворяет, то следует начать поиск другой работы.

Иногда работодатели могут использовать доверие и применять различные доплаты и компенсации к основной зарплате, что делает месячный доход необъективным. К сожалению, такая практика довольно распространена на российском рынке труда. Для того чтобы узнать реальную зарплату, часто необходимо отработать несколько недель на предприятии.

Этот материал помог вам узнать основные различия между гроссом и нетто, где ключевым фактором является налогообложение. Важно относиться внимательно к будущему доходу и тщательно изучать все условия, связанные с ним.

Присоединяйтесь к нашему каналу в Telegram

Будьте в курсе самых свежих новостей, статей и прогнозов от MBFinance уже в самом начале.